Что такое облигации, виды и свойства облигаций

Содержание:

Риски облигаций

- Риск жадного инвестора. Не стоит гнаться за облигациями со сверхдоходными купонами выше остальных участников рынка. Чаще всего причина такого купона — желание собрать деньги с инвесторов и исчезнуть. Точно так же не стоит скупать дешёвые облигации — именно таким образом опытные участники рынка избавляются от мусорных бумаг в портфеле.

- Инфляционный риск. Увы, во времена крайне нестабильной и политически определяемой экономики у долгосрочных облигаций есть риск на каком-то временном промежутке оказаться настолько низкодоходными, что даже не покрыть инфляцию.

- Риск снижения рыночной стоимости облигаций возникает, когда участник фондового рынка по институциональным или макроэкономическим причинам теряют интерес к эмитенту.

- Валютный риск по евробондам минимален, но всё же стоит иметь его ввиду, особенно обращаясь к среднесрочным и долгосрочным инструментам: инвестор может проиграть при снижении курса валюты, в которой номинированы облигации. Так же в некоторых странах есть минимальный риск отказа от валютных отношений (к счастью, для России и остального развитого мира это пока всего лишь пустые угрозы).

- Политический риск также может привести к резкому сбросу облигаций иностранными инвесторами.

▍Как снизить риски?

Диверсифицировать инвестиции — не напрасный совет для всего фондового рынка. Даже если вы хотите работать с одними только депозитами и облигациями, не останавливайтесь на единственном эмитенте, сочетайте различные отрасли, дюрации (сроки), размеры и типы купона. Диверсифицированный портфель всегда безопаснее — потому что все яйца в одну корзину не крадут, даже если она кевларовая.

Изучать финансовую отчётность и новости эмитента — первоочередная задача трудящихся, товарищи инвестора любого уровня. Соотношение баланса и заёмного капитала, размеры выручки, эффективность инвестиций расскажут вам о компании в разы больше, чем совет брокера. Я вообще всегда советую взять хороший учебник по корпоративным финансам и раз и навсегда научиться читать цифры показателей развития компаний. Много проблем избежите.

Смотреть рейтинг эмитента на сайте биржи или рейтингового агентства (BBB- — это предел, всё, что ниже — бросовые инструменты)

Как правило, рейтинги, присвоенные Standard & Poor’s, Moody’s и Fitch, оказываются правдивыми и свидетельствуют о реальном положении дел в компании или государстве.

Обращать внимание на величину купона облигации. Это можно делать, даже не вдаваясь в кривую доходности: берёте ключевую ставку ЦБ РФ и если купон превышает её более, чем в два раза, забываете об этих облигациях (на середину августа 2020 она 4,25%, значит, купонный доход свыше 8-8,5% должен вызывать однозначное подозрение).

Изучать прогнозы аналитиков по отраслям тоже полезно, поскольку крутая и успешная корпорация может превратиться в тыкву через 5-10 лет из-за потери актуальности отрасли или по иным причинам

Читайте прогнозы, не паникуйте, но держите в уме.

Полезные ссылки по теме облигаций

- Выбрать облигации

- Топ облигаций

- Главный сайт об облигациях

- Сайт Московской Биржи

- Сайт Санкт-Петербургской биржи

- Статьи Дойче Банка на Хабре для продвинутых

Облигация

Облигация есть долговая рыночная ценная бумага, представляющая собой мобильную (ликвидную) форму существования договора займа на единичную часть этого займа с первичным кредитором.

Облигация — ценная бумага, удостоверяющая отношение займа между держателем облигации (кредитором) и лицом, её выписавшим (заемщиком). Облигация удостоверяет право кредитора получить и обязательство заемщика выплатить в определенный срок номинальную стоимость облигации и проценты по ней.

Почему отношение займа удостоверяет облигация? Не проще ли составить договор займа? Да, действительно, договор займа составить проще, однако, облигацию можно продать, а договор продать нельзя. По договору можно лишь передать права, обозначенные в договоре — такая передача называется цессией.

Облигация наряду с акцией является основным современным видом ценной бумаги. Облигация несколько старше акции. На протяжении пяти столетий многие государства прибегали к выпуску облигаций для финансирования своих расходов, прежде всего связанных с войнами. Ценные бумаги, подобные акциям, тоже встречаются в средние века, но их расцвет пришелся на вторую половину XIX в., и тогда же начался активный выпуск облигаций различного рода коммерческими компаниями. Можно сказать, что настоящая история акций и облигаций началась лишь с эпохой быстрого развития капитализма. В настоящее время эти ценные бумаги доминируют на рынке ценных бумаг.

Различия между облигациями и акциями

В отличие от акции, которая представляет собой собственный капитал акционерного общества, облигация есть представитель заемного капитала.

Акции выпускаются лишь акционерными обществами, облигации — любыми коммерческими организациями и государством.

Цель выпуска и акций, и облигаций — привлечение свободного капитала небольшими порциями, но от многих владельцев на условиях выплаты определенного вида дохода. Однако если по акции выплата эмитентом ее номинала (или иной денежной суммы) предусматривается лишь в случае ликвидации акционерного общества, то по облигации в обязательном порядке предусматривается выплата ее номинала при ее выкупе (погашении).

Отличия облигации от банковской ссуды

Облигация есть представитель заемного капитала, коим является и банковская ссуда (кредит). Отличие формы облигации от формы денежной ссуды состоит в следующем:

- облигация составляет лишь единичную часть необходимой эмитенту ссуды капитала, а не весь ее объем;

- облигация есть кредитный договор между эмитентом и конечным кредитором, а ссуда берется в банке, который сам привлекает кредитные ресурсы с рынка;

- в форме облигации ссуда может обращаться на рынке как товар, а банковская ссуда на рынке не обращается.

Облигации могут выпускаться в документарной и бездокументарной формах. Они могут быть именными и предъявительскими.

Преимущества облигации перед акцией

Владелец облигации, являясь кредитором по отношению, например, к акционерному обществу, имеет преимущество перед акционерами: в случае ликвидации этого общества его имущественные права удовлетворяются в первую очередь по сравнению с имущественными правами акционеров.

Ограничения на выпуск облигаций

Акционерные общества имеют определенные ограничения на выпуск своих облигаций, основные из которых состоят в том, что номинальная стоимость выпущенных облигаций не может превышать размер уставного капитала общества, который к моменту выпуска облигаций должен быть полностью сформирован. Кроме того, если облигации выпускаются без обеспечения, то это разрешается лишь через два года после начала функционирования данной организации.

Терминология облигаций — полный словарь

У облигаций много различных терминов, которые стоит освятить. Все они интуитивно понятны после первого ознакомления. Давайте пробежимся по словарю основных понятий.

1 Номинальная стоимость (номинал) — это первоначальная стоимость ценной бумаги в момент эмиссии. Когда они выпускались физически, то цена указывалась на самой облигации.

Почти все российские облигации имеют номинал 1000 руб. На фондовом рынке — это эквивалентно 100%. Рыночная цена может отличаться от номинальной как в большую, так и в меньшую сторону. Например, 105% означает, что рынок оценивает текущую стоимость дороже на 5%: 1050 рублей.

Эмитент обязан выкупить весь выпуск по номинальной стоимости в день погашения.

2 Рыночная цена или чистая стоимость — это текущая цена облигации на фондовой бирже, выраженная в процентах к номиналу.

Например, 103% означает, что рыночная цена превышает номинальную на 3% (1030 р). А 96% означает о том, что есть дисконт в 4% (960 р).

3 НКД по облигации (накопленный купонный доход) — это накопленная сумма дохода по процентам с момента последней выплаты. Размер НКД увеличивается каждый день. В момент выплаты купона НКД обнуляется.

Пример 1

Ставка купонного дохода составляет 12%, выплата производится каждые полгода. Получаем две выплаты в год по 6%. Предположим, что с последней выплаты прошло 65 дней. Значит, на данный момент НКД составляет [65/183 × 6] = 2,13%. Другими словами, за один день по купону накапливается 0,0328 рубля на 1 бумагу.

Пример 2

Облигация стоит ровно номинал 1000 руб. Тот, кто покупает её на бирже сейчас автоматически заплатит НКД продавцу в размере 2,13%. Эта сумма снимется с брокерского счёта автоматически. Но не стоит беспокоиться, в случае продажи другому инвестору он также выплатит его.

Если просто удерживать облигацию следующие 118 дней до выплаты НКД, то инвестор получит выплату в размере 6% автоматически. С учётом ранее уплаченных 2,13%, чистый доход за эти дни составит 3,87%.

4 Купон — это процентный доход по облигации, выраженный в процентах. Сведения о дате платежа и его сумме известны заранее. Выплаты производятся либо каждый месяц, либо раз в квартал, либо раз в полгода. Частоту выплаты определяет эмитент в момент эмиссии. Более подробно читайте в статье: купонный доход по облигациям.

По большинству выпусков на российской бирже купоны выплачиваются два раза в год. Например, такие условия у всех гособлигаций и крупных компаний.

5 Оферта — это правила возможности досрочного погашения. Оферта есть далеко не у всех выпусков.

Оферта бывает двух видов:

- Безотзывная (по желанию инвестора). Соглашаться или нет принимает каждый инвестор самостоятельно, исходя из выгодности предложения.

- Отзывная (по принудительному выкупу). Цену выкупа предлагает эмитент.

Все муниципальные выпуски и ОФЗ без возможности досрочного погашения. Только корпоративные бумаги могут быть с офертой.

Оферта по облигации — что это значит;

6 Дюрация — это количество лет, через которое вложенные деньги вернутся, не учитывая номинальную стоимость. Дюрация используется для сравнивания привлекательности разных облигаций. Естественно, что чем ниже это значение, тем лучше.

Дюрация — что это такое простыми словами;

7 Эмитент — это организация/компания, выпускающая долговые ценные бумаги. Чуть ниже мы рассмотрим их классификацию.

8 Дисконт — это премия между ценой покупки и номиналом. Если инвестор будет держать облигации до погашения, то это будет его дополнительным доходом к купону. Например, удалось купить по 92%. Значит 8% будет премией к погашению.

9 ВДО — аббревиатура «высокодоходные облигации». Выпускаются небольшими эмитентами, которые дают больший процент по купону, но и риски по ним больше.

10 Амортизация — это периодическая выплата части номинала. Есть у части выпусков корпоративных ценных бумаг. Чаще всего частичные выплаты по номиналу производятся в день начисления купонного дохода. Например, через 5 купонных выплат выплачивается ещё 20% номинала. После чего, 100% будет означать стоимость в 800 рублей и т.д.

Чаще всего такие выпуски имеют более высокую доходность. Более подробно про механизм амортизации можно прочитать в статье:

Амортизация долговых ценных бумаг;

Ещё можно встретить такое понятие как «квазиоблигации». Слово «квази» в этом случае это синонимы: «как бы», «почти», «якобы». Обычно так называют акции, которые стабильно платят дивиденды и поэтому их сравнивают с долговыми ценными бумагами.

Эмиссия облигаций

Эмиссией облигаций

принято называть процедуру их выпуска

в обращение (на бирже или на внебиржевом

рынке). Ниже приведены основные условия,

которые должны быть соблюдены эмитентом

для возможности выпуска собственных

облигаций. А кроме этого приведён

утверждённый Банком России порядок

эмиссии.

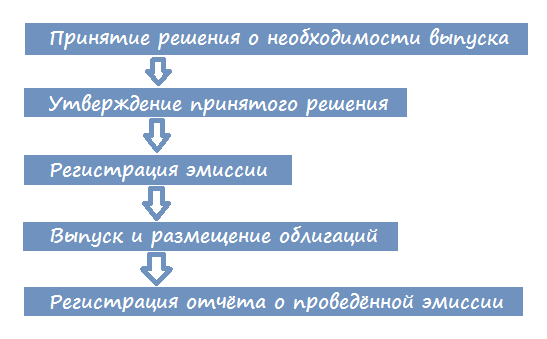

Последовательность эмиссии облигаций

Последовательность эмиссии облигаций

Условия при которых

возможна эмиссия облигаций

В целях защиты интересов

инвесторов, закон устанавливает

определённые требования к компаниям

желающих выпустить собственные облигации.

Эти требования достаточно просты и

логичны, вот их перечень:

- Не допускается

возможность выпуска долговых ценных

бумаг в объёме номинальная стоимость

которого превышает уставной капитал

компании. То есть компания с уставным

капиталом в размере 100 миллионов рублей

может выпустить, к примеру, не более

100000 облигаций номиналом в 1000 рублей; - Эмиссия облигаций

может осуществляться только после

полной оплаты уставного капитала; - Перед тем как иметь

возможность осуществить полную эмиссию

собственных облигаций без обеспечения,

компания-эмитент должна существовать

не менее 3-х лет и иметь, как минимум,

два утверждённых годовых баланса; - Если речь идёт о

выпуске облигаций конвертируемых в

акции, то их количество не должно

превышать числа соответствующих акций.

Порядок эмиссии облигаций

В соответствии с

положением ЦБ РФ за номером 428-П («О

стандартах эмиссии ценных бумаг…»)

выпуск облигаций должен осуществляться

согласно следующему алгоритму:

- Эмитент облигаций

в лице совета директоров или иного

управляющего органа принимает решение

о необходимости выпуска; - Далее принятое

решение должно быть утверждено. В

акционерных обществах оно выносится

на рассмотрение общего собрания

акционеров и по нему проводится

голосование. В случае поддержки

большинством голосов, решение считается

официально утверждённым; - После этого необходимо

подготовить все документы для официальной

государственной регистрации выпуска

облигаций и передать их в соответствующий

департамент Банка России (ведающий

вопросами регистрации эмиссии). При

этом уплачивается обязательная

госпошлина; - В том случае если

регистрация выпуска прошла успешно

(т. е. ЦБ не усмотрел никаких

несоответствий с нормами российского

законодательства), то эмитент переходит

непосредственно к самому выпуску** и

размещению облигаций на фондовом рынке; - Казалось бы вот и

всё – облигации официально зарегистрированы

и размещены на рынке. Но нет, помимо

всех вышеупомянутых действий эмитент

обязан подготовить и представить в

регулирующий орган (тот же самый

департамент ЦБ РФ) отчёт об итогах их

выпуска.

** Облигации могут быть

выпущены как на физическом носителе

(бумаге с соответствующими степенями

защиты), так и в электронном виде. В

настоящее время большинство ценных

бумаг выпускаются именно в электронном

виде.

Полный перечень рисков у облигаций

Рассмотрим список рисков, которые присутствуют у этого класса ценных бумаг. Несмотря на их большую надёжность, здесь тоже можно потерять деньги.

8.1. Повышение процентной ставки

Если ключевая процентная ставка ЦБ будет увеличиваться, то все ранее выпущенные облигации будут обесцениваться в цене. Это связано с тем, что текущим владельцам облигаций не имеет смысла держать их под низкий процент, когда новые выпуски выходят под более высокий процент. Например, было 7%, стало 9%. Все бросятся покупать новые выпуски, продавая старые.

Поэтому помните о простой закономерности: если ставка ЦБ падает, то в цене дорожают долгосрочные облигации. И наоборот, если ставку рефинансирования ЦБ прогнозируют повышать, то долгосрочные облиги будут падать сильнее всех.

Если мы рассматриваем краткосрочные варианты (погашение до 2 лет), то их стоимость практически никак не зависит от ставки. Поэтому риск процентной ставки существует только для долгосрочных бумаг.

8.2. Кредитный/дефолтный риск

Всегда есть шансы, что эмитент выпустивший облигации не сможет выплачивать по ней обязательства или погасить его. В этом случае он может объявить дефолт, а значит инвесторы получат лишь часть своих денег назад.

Этот риск относится в большинстве к маленьким компаниям и к тем, что испытывают серьёзные финансовые проблемы. Если мы говорим про ОФЗ, то это сверхнадёжные облигации и риски по ним стремятся к нулю.

8.3. Досрочное погашение

Если облигация имеет отзывную оферту, т.е. эмитент может выкупить заранее, то есть риски её выкупа. Инвестор останется с суммой денег, которую непонятно куда класть. Большинство инвесторов рассчитывали на получение дохода на протяжении многих лет вперёд. После принудительного выкупа придётся искать куда вложить освободившиеся деньги.

8.4. Риск низкой ликвидности

На многих выпусках облигаций мало ликвидности. Особенно это заметно на компаниях второго эшелона. Её будет сложно продать по рыночной цене, поскольку стакан заявок может быть полупустой или иметь широкий спред (разница между ценой покупки и продажи).

С ОФЗ такой ситуации не возникает, поскольку все их выпуски имеют ликвидность. А краткосрочные ОФЗ имеют практически нулевой спред. Обычно их можно моментально покупать и продавать с потерями до 0,03% прямо по рыночным ценам.

8.5. Риск снижения кредитного рейтинга

У эмитента выпустившего облигацию есть кредитный рейтинг. По сути, это оценка со стороны соответствующий организации

На эти данные сильно обращают внимание крупные инвесторы и банки

Если кредитный рейтинг падает, то это вызовет распродажи облигаций этой компании, поскольку повышаются шансы банкротства из-за более дорогих кредитов для неё.

8.6. Геополитические риски

С 2014 г. Россия вплотную столкнулась с геополитическими рисками. В тот год фондовый индекс РТС сильно просел. Падало всё, даже защитные активы в виде ОФЗ.

Этот риск никак нельзя предугадать, он может разгораться с новой силой или стихать. Фондовый рынок будет бурно реагировать на все новости и заявления. Даже такой консервативный инструмент как облигации, может сильно «потрясти» в цене. Поэтому рекомендуем держать часть денег в краткосрочных бумагах, чтобы всегда иметь ликвидность, а также снизить волатильность портфеля.

8.7. Ликвидация компании

Любой бизнес может потерпеть банкротство. В этом случае пострадают и владельцы, и кредиторы. Однако у владельцев облигаций есть преимущество перед акционерами: первые на очереди деньги от продажи имущества компании получают кредиторы.

Проспект эмиссии

Проспект эмиссии облигацийв количестве более 500

Что должно быть в проспекте эмиссии: данные про эмитент, его финансовое положение и информация про предстоящий выпуск облигаций.

Какие данные про эмитент указываются:

- Наименование, юридический адрес, сведения про всех владельцев 5% и более уставного капитала.

- Структура, список членов руководства.

- Список юрлиц, в которых эмитент имеет 5% и больше уставного капитала.

- Список представительств, филиалов.

Какие данные про финансовое положение указываются:

- Бухгалтерские балансы, отчеты про результаты деятельности (в том числе отчет про освоение прибыли за 3 финансовых года).

- Размер просроченной задолженности кредиторам, по платежам в бюджет на момент принятия решения про эмиссию.

- Отчет про формирование, освоение средств резерва за предыдущие 3 года.

- Информация про уставной капитал.

- Подробный отчет про предыдущие эмиссии.

Информация про выпуск ценных бумаг:

- Форма и вид облигаций, общий объем выпуска, число ценных бумаг, эмиссия, сроки начала и завершения размещения, стоимость и порядок выплат.

- Профессиональные участники рынка облигаций, привлекаемые к участию.

- Порядок выплат, методика расчета.

- Наименование органа, который регистрировал выпуск.

Биржевые облигации – интересный инструмент для инвесторов, который при правильном обращении способен принести немалый доход. С каждым годом мировые и российский рынки ценных бумаг развиваются активнее, привлекая все большее число участников торгов.

Виды облигаций

Группировку ценных бумаг можно сделать по следующим критериям:

Доходность

- дисконтные – их цена при размещении ниже номинальной стоимости, а при погашении – равна номиналу;

- купонные (процентные) – кредитор получает процент (купон) от номинала.

Дисконтные ценные бумаги еще называют нулевыми.

Конвертируемость (характер обращения)

- конвертируемые – кредитору разрешено обменять облигации на заранее оговоренное число других ценных бумаг компании-эмитента в строго указанные этого сроки;

- обычные (неконвертируемые) – не обмениваются на другие ценные бумаги.

Если инвестор не воспользовался правом конверсии в указанные сроки, он его теряет.

Вид эмитента

- корпоративные – выпускаются частными предприятиями и корпорациями для привлечения оборотных средств на развитие и работу бизнеса;

- муниципальные – финансовые обязательства местных, городских органов государственной власти, позволяющие привлечь финансовые средства на развитие различных проектов;

- суверенные (государственные) – финансовые обязательства государственных субъектов Российской Федерации и федерального правительства;

- иностранные – выпускаются эмитентами зарубежных государств в валюте их страны.

Видео про дату погашения и прочие параметры облигации

Государственная облигация – это ценная бумага, которая на фоне других вариантов является наиболее надежным направлением вложения денежных средств.

Период погашения

- краткосрочные – с обращением до года;

- долгосрочные – с обращением до тридцати лет;

- среднесрочные – с обращением до пяти лет;

- бессрочные – кредитор получает доход от процентов неограниченное по срокам время;

- отсроченные – эмитент может отложить погашение своих обязательств;

- продлеваемые – предусматривают продление кредитором срока погашения долга;

- с правом погашения – ценные бумаги этого вида можно вернуть эмитенту ранее установленной даты погашения;

- отзывные – дают эмитенту право отозвать обязательства ранее установленной даты погашения.

Краткосрочная, долгосрочная, среднесрочная – это виды облигаций, у которых оговорен срок погашения.

Отзывная, с правом погашения, продлеваемая, бессрочная, отсроченная – это виды облигаций, у которых отсутствует фиксированный срок погашения.

Форма владения

- именные – выдаются держателю в виде сертификата, на лицевой стороне которого указывают все данные владельца;

- на предъявителя (анонимные) – можно приобрести без предоставления личных данных.

Право владения облигациями на предъявителя в случае их утери устанавливается исключительно в судебном порядке, именные ценные бумаги восстанавливаются тем, кто их выпустил.

Выплачиваемый процент (купон)

Облигация с купоном

- твердопроцентные – процентная ставка неизменна;

- с плавающей процентной ставкой – доход кредитора зависит от размера ставок на биржевом рынке;

- индексируемые – на уровень инфляции индексируется как сам номинал облигации, так и ставка по процентам;

- смешанные – в одном периоде действия облигации процентная ставка неизменна, в другом – плавающая;

- с оплатой по выбору – кредитор может получать доход от процентов, а может его заменить на получение облигаций нового выпуска.

Инвестируя в облигации, нужно тщательно продумать вариант получаемого дохода, который может быть неизменным либо изменяться с учетом условий рынка.

Надежность

- достойные – эмитентами выступают субъекты хозяйственной деятельности с твердой и проверенной репутацией;

- макулатурные – эмитент облигаций предлагает высокую процентную ставку, его надежность не подтверждена, в сделке просматривается спекулятивный характер.

Приобретение макулатурных облигаций у эмитента с неподтвержденной репутацией из-за высокой процентной ставки – высокий риск, а такая сделка не может быть надежной ни при каких условиях.

Способ обеспечения

- закладные (обеспеченные) – гарантия всех выплат обеспечивается активами эмитента;

- гарантированные – помимо самого эмитента гарантию выполнения долговых обязательств предоставляют и третьи лица;

- без обеспечения – гарантия выплат ничем не обеспечена.

Самыми надежными являются закладные облигации.

По форме выпуска

- документарные – выпускаются на бумажном носителе как любой финансовый документ;

- электронные (бездокументарные) – не имеют материальной формы, представляют собой записи в базе данных эмитента о праве владения ценной бумагой.

Облигация – это выгодное вложение свободных денежных средств. Однако лишь в том случае, если они выпущены надежными субъектами хозяйствования.

Поэтому, выбирая организацию-эмитента, нужно тщательно ознакомиться с ее репутацией и теми видами облигаций, которые она выпускает.

Виды корпоративных облигаций

1.

- Обеспеченные. В этом случае есть какой-то залог. Например, недвижимость (их ещё называют ипотечные облигации). Если эмитент откажется платить купон или выкупать облигацию по номиналу, то этот залог будет продан в качестве покрытия убытков инвесторов.

- Необеспеченные. Выпускаются только крупнейшими корпорациями, платежеспособность которых не вызывает сомнений.

2.

- Процентные (купонные). Помимо этого они делятся на постоянные и переменные.

- Беспроцентные (дисконтные). Продаются ниже номинала. Прибыль инвесторов заключается в равномерном подорожание облигации по мере приближения к дате экспирации.

3.

- Срочные. Имеют дату погашения.

- Бессрочные. Дата погашения не определена заранее.

4.

- Именные. На конкретное лицо.

- Неименные. На предъявителя.

Есть также конвертируемые облигации. Например, их можно обменять на акции компании-эмитента. Пропорция обмена заранее обговаривается. Чаще всего ценные бумаги просто погашаются в день экспирации.

Облигации или акции – что лучше

Это два типа ценных бумаг, в которые люди инвестируют чаще всего. Давайте разбираться, в чем разница.

Доходность

Облигации – это консервативный финансовый инструмент. То есть они дают маленькую прибыль, но они очень надежные. Акция – высокорискованный инструмент. Объясняю, почему.

По акции вы можете не получить вообще никакого дохода. Когда вы ее покупаете, вы приобретаете право на часть имущества компании и на часть дохода. «Часть» пропорциональна доле ваших акций от общего их числа.

Вы можете не получить вообще никакой прибыли с акций, потому что компания может ничего не заработать. Облигация – это как кредит, который бизнес обязан выплачивать, а акция – это никакой не кредит. Если прибыли нет – значит просто не платим и все.

Другая ситуация. Прибыль у компании была, но Совет директоров решил не выплачивать акционерам дивиденды. Зачем? Чтобы пустить эти деньги на развитие бизнеса. Вот и все, снова вы без денег.

По облигации гарантии платежа намного выше.

Но. По облигации доход не намного выше процентной ставки, то есть он не сильно превышает максимальные проценты от вложений денег в банк. Доход же от акций может быть колоссальным. Все зависит от того, «угадаете» ли вы, в какую компанию вкладывать, получит ли она высокие прибыли, не решит ли Совет директоров отказать вам в дивидендах.

Власть над бизнесом

Акция дает возможность оказывать влияние на решения, которые принимает совет директоров. Голосовать там. Чем больше у вас акций, тем сильнее ваш голос. Если вы выкупаете контрольный пакет акций – вы вообще можете делать практически все. Ну, кроме ликвидации фирмы, ее слияния с другой или совершения каких-то особо крупных сделок.

Облигация вам такого права не дает. Вы просто «кредитуете» компанию. Никак повлиять на ее действия вы не можете, даже если очень хорошо разбираетесь, что и как надо делать.

Спекулятивная прибыль

Акции – это основной инструмент трейдеров фондового рынка. Они очень ликвидны, то есть их легко покупать и легко продавать. Плюс, они способны совершать огромные ценовые скачки, дорожать в десятки и даже сотни раз в течение короткого периода времени.

Но происходят эти скачки почему? Потому что доходность акции неизвестна. Никто не знает, какой она будет. Скачки цен – это скачки «ожиданий» трейдеров от вложений в ту или иную акцию.

С облигациями такого нет. Их доходность заранее известна. Да, есть риск, что компания по каким-то причинам не сможет выполнить свои обязательства. Есть риск, что что-то пойдет не так. Из-за этого рыночные цены на облигации могут немного снижаться – трейдеры будут стремиться продать их, чтобы не нервничать и не рисковать.

Срок жизни

Акция может жить вечно. Или до тех пор, пока живет компания. Акция будет жить и стабильно приносить доход – ее владельцу каждый год (или еще чаще) на счет будут капать дивиденды.

Облигация живет только отведенное ей время. А потом «погашается» и умирает. И приходится покупать другую.

Определение

Для многих инвесторов долговые ценными бумагами ассоциируются исключительно с облигациями. Их широкая популярность связана с тем, что большинство из них котируются на фондовой бирже, а значит они доступны для широкого круга инвесторов. Например, любое физическое лицо может стать кредитором для государства, купив любой выпуск ОФЗ.

ОФЗ — облигации федерального займа, гособлигации. Номинальная цена ОФЗ — 1000 рублей. Низкая цена позволяет любому гражданину вложиться в них.

Держателям облигаций полагается прибыль в виде купонного дохода. Этот механизм очень напоминает принцип банковский вкладов с периодической выплатой процентов.

Существуют следующие виды облигаций с вариантами купонных доходов:

- Постоянный (заранее определяется на весь срок действия);

- Переменный (после какой-то выплаты происходит перерасчёт в зависимости от рыночной конъюнктуры);

- Бескупонный (заработок идёт за счёт низкой цены покупки и дальнейшей продажи по высокой);

Купонные выплаты происходят у большинства компаний 2 раза в год. Но некоторые эмитенты платят чаще: раз в квартал и даже ежемесячно. Все гособлигации делают выплаты 2 раза в год.

Пример облигации

Выпуск ОФЗ на 3 года с постоянным купонным доходом 8% годовых и выплатой процентов 2 раза в год.

По истечению времени выпуска (экспирации) эмитент выкупает у держателей весь выпуск по номинальной цене и выплачивает процентный доход. В ходе биржевых торгов стоимость облигаций может быть, как выше, так и ниже номинала.

Облигации выпускаются на разные сроки:

- Краткосрочные (до 3 лет);

- Среднесрочные (от 3 до 10 лет);

- Долгосрочные (от 10 лет);

По мере приближения даты экспирации долгосрочные переходят в класс среднесрочных, а далее и краткосрочных.

Для инвесторов облигации являются хорошим способом зафиксировать доходность на долгий срок. За счёт высокой ликвидности и возможности не потерять накопленные проценты, этот тип долговых ценных бумаг является очень привлекательным.

На последок, ещё пару важных нюансов.

Особенности некоторых выпусков

С одной стороны облигации являются крайне простым вариантом для заработка, но есть кое-какие нюансы, которые стоит изучит. Например, по некоторым выпускам может быть предусмотрена оферта. Это право досрочного выкупа. Существует два вида оферты: принудительная и добровольная. На российском рынке таких ценных бумаг мало

Инвестору стоит обращать внимание на эту возможность. Чаще всего от обратного выкупа выигрывает эмитент

Ещё есть облигации с амортизацией. По заранее известному графику выплачивается часть номинальной стоимости. С одной стороны, это может показаться довольно удобно, но для крупных инвесторов амортизация не является привлекательным моментом. Такие выпуски обычно имеют небольшую премию к доходности (более прибыльны) по сравнению с аналогичными без неё.

Одним из важнейших преимуществ облигаций для инвесторов является высокая ликвидность. Можно продать ценные бумаги в любой момент, не потеряв накопленные проценты.

Отличия от акций

Лучший способ рассказать о том, что такое облигация, простыми словами — провести параллель с другими ценными бумагами. Сделаем это на примере акций.

Акции позволяют приобрести часть бизнеса со всеми вытекающими для инвестора правами. Облигации работают иначе — аналогично банковскому депозиту. То есть, приобретая облигации, вы просто одалживаете эмитенту деньги — приблизительно на тех же условиях, как при открытии депозитного счета в банке.

В отличие от акций, по которым решение о выплате дивидендов всегда остается на усмотрении владельца бизнеса, будущая доходность по облигациям фиксирована и определена заранее. Кроме того, выпуская облигацию, эмитент в обязательном порядке указывает срок ее погашения – дату, когда компания или государство выкупит ценную бумагу у инвестора за ее номинальную стоимость. Если деньги не выплачены в срок, инвестор вправе подать на эмитента в суд.

В случае ликвидации компании-эмитента имущественные права владельцев облигаций удовлетворяются в первую очередь. В этом – их серьезное преимущество перед теми, кто вкладывает деньги в акции.

Как заработать на облигациях

Облигации считаются одним из самых старых способов заработка на рынке ценных бумаг. Именно поэтому инвестора, в чьем инвестиционном портфеле облигации преобладают над акциями, называют консервативным.

Заработать на данном виде ценных бумаг можно двумя способами:

- Получать установленный доход по облигации. То есть инвестор может просто приобрести ценную бумагу и получать свои средства в соответствии с оговоренным видом, сроком и вариантом погашения. В этом случае риск минимальный, особенно если ценная бумага обеспечена залогом. Доход будет невысоким, но стабильным, а по истечению срока инвестор получит обратно вложенные средства.

- Заработок на облигациях путем проведения сделки на фондовом рынке. Как и в случае с любой другой ценной бумагой, стоимость облигаций на рынке зависит от многих факторов и постоянно меняется. Продуманные инвесторы могут приобрести облигацию с дисконтом, а спустя определенное время продать ее с премией, получив таким способом свой навар. Это наиболее быстрый способ получить доход, причем весьма неплохой. Но главным его недостатком является высокий риск.

Независимо от выбранного способа получения дохода, прежде чем вкладывать свои кровные в ценные бумаги, необходимо тщательно изучить компанию-эмитента. А в идеале посмотреть его развитие в динамике. Также не лишним будет ориентироваться на рейтинги кредитного качества.