Лучшие российские etf фонды

Содержание:

- Особенности МосБиржи

- Как инвестировать в индекс Московской биржи MOEX?

- Издержки ETF и налогообложение в России

- Другие квазикэшевые фонды на Мосбирже

- Как выбрать биржевой фонд?

- Что нужно знать про ETF — основные характеристики и параметры

- Перечень лучших ETF фондов на Московской бирже

- Как рассчитывается комиссия ETF

- Состав FXTB

- Как купить акции ETF фондов на ММВБ РФ

- Банкротство ETF-провайдера

- Биржевые ETF фонды. Что это простыми словами?

- Полный список биржевых фондов на Московской бирже на 2021 год

- Главное о ETF «Акции развитых рынков без США»

- Что такое FinEx

- Основные характеристики и параметры

- Что такое ETF-фонды и БПИФы?

- Где посмотреть стоимость и доходность ETF

- Какие ETF продаются на Московской бирже

- Состав SBMX ETF

- В заключение

- В заключение

Особенности МосБиржи

МосБиржа — российский биржевой холдинг, образован в 2011 г. в результате слияния ММВБ (Московской межбанковской валютной биржи) и РТС (Российской торговой системы). Относится к высокомаржинальному бизнесу. Располагает потенциалом возможностей в будущем на российском финансовом рынке.

Основная функция биржи — обеспечивать ликвидность, гарантировать безопасность сделок и сохранность средств инвесторов. Это посредник, который берет комиссию и получает доход при любой ситуации на рынке.

МосБиржа — крупнейший российский биржевой холдинг.

Доля комиссионного дохода в общей структуре МосБиржи — 67%, а к 2024 г. планируется достичь 70%.

Складывается показатель из комиссий на расчетные, депозитарные, ИТ-услуги, листинг и прочие операции, доход за расчет средств клиентов (33%), денежные остатки инвесторов срочного рынка. В настоящий момент размещение капитала на счете становится менее выгодным, поскольку ЦБ понижает процентную ставку.

В структуре доходов крупных зарубежных бирж занимает почетное место сегмент «Данные» — дополнительная платная информация о котировках и аналитике. На Московской бирже такое направление не развито.

Как инвестировать в индекс Московской биржи MOEX?

Выберите тип инвестиций.

Вот некоторые из самых популярных способов инвестирования в индекс Московской биржи России:

1. ETF фонды или БПИФы.

Биржевой фонд ETF – это инвестиционный фонд, которым можно торговать на фондовой бирже, аналогично отдельным акциям. ETF обычно состоят из группы различных активов одновременно, таких как набор облигаций или товаров, и, как таковые, они также могут быть структурированы в соответствии с динамикой фондовых индексов, таких как индекс Московской биржи.

ETF на индекс MOEX дает вам доступ к высокодиверсифицированной партии акций без необходимости платить большие комиссии за транзакции или управление.

Обратной стороной покупки ETF является то, что вы в конечном итоге держите как лучшие, так и худшие акции, входящие в состав данного индекса. В результате, хотя вы снижаете риск за счет диверсификации, вы также уменьшаете свою прибыль по сравнению с покупкой небольшой группы отдельных акций.

Таким образом, более агрессивные инвесторы могут предпочесть следующий метод инвестирования в списке.

Популярные ETF на индекс Мосбиржи:

FinEX FXRL.

Наиболее популярный и самый первый ETF на индекс Мосбиржи. В составе фонда 45 акций. Годовая доходность 16%. Стоимость одного пая – 3670 руб.

БПИФ SBSP.

Биржевой фонд от Сбербанка. По составу аналогичен первому фонду? Имеет такой же состав по ценным бумагам. Немного дороже по комиссиям – 1%.

Годовая доходность 17%, стоимость одного пая 1693 руб.

БПИФ VTBX.

ВТБ банк не отстает от своего конкурента и тоже имеет в своих инвест продуктах фонд, ориентированный на индекс Мосбиржи. Существенным различием является более низкая комиссия, по сравнению с остальными – 0,69% в год, а также мизерная цена самого пая.

Стоимость одного пая – 132 руб.

БПИФ TMOS.

Тинькофф инвестиции. Отражает динамику индекса Мосбиржи, имеет в составе все акции из индекса. Комиссия за управление 0,79%. Стоимость фонда 5,88 руб.

2. Выбор отдельных акций.

Если вы хотите сосредоточиться на наиболее прибыльных акциях в индексе Московской биржи, а не на привязке ко всему индексу, вы можете вместо этого купить каждую из акций, отслеживаемых индексом, самостоятельно. Это позволяет вам оценивать каждую акцию по ходу дела, а затем сокращать свои акции до тех пор, пока вы не станете владеть только наиболее прибыльными акциями индекса Мосбиржи.

Тем не менее, если вы совершите десятки отдельных сделок, чтобы купить все эти отдельные акции, а затем еще больше, чтобы сократить до меньшего числа лидеров, вы потратите много времени и денег на все эти сделки.

Паевые инвестиционные фонды.

Паевой инвестиционный фонд – это инвестиционный фонд, управляемый профессиональным управляющим капиталом, который инвесторы могут покупать через брокера или компанию, управляющую фондом. Управляющий деньгами объединяет деньги тысяч разных инвесторов, а затем инвестирует весь этот капитал в различные активы, стремясь обеспечить высокую прибыль для всех, кто вносит вклад в фонд.

Паевой инвестиционный фонд индекса Московской биржи позволяет инвестировать сразу во все акции индекса MOEX, что снижает уровень вашего риска, поскольку вы владеете большой диверсифицированной партией акций.

Однако у паевых инвестиционных фондов есть свои недостатки по сравнению с более легко торгуемыми БПИФами или ETF. Паевые инвестиционные фонды можно покупать только в конце торгового дня фондовой биржи, а не в обычные часы, и, кроме того, паевые инвестиционные фонды взимают более высокие комиссии, чем ETF.

Поэтому, если вы собираетесь инвестировать в паевой фонд индекса Московской биржи, имеет смысл попробовать купить и держать в течение более длительного периода времени, поскольку многие управляющие ПИФами, как правило не могут обыграть рынок и получить хотя-бы среднерыночную доходность.

Издержки ETF и налогообложение в России

ETF Московской биржи имеют двойное регулирование, что повышает их надежность. Но кому и как платить за них налоги? Двойного налогообложения, к счастью, нет: налоги нужно заплатить в казну РФ.

Неполучение дивидендов освобождает инвесторов от уплаты налогов. Налог НДФЛ в размере 13% придется заплатить только при продаже своих паев ETF. Если же инвестор будет хранить ценные бумаги более трех лет, он получит налоговые льготы в размере 3 миллионов рублей за каждый год владения.

Стоит отметить, что все налоги автоматически будут списаны брокером, инвесторам заморачиваться с этим делом не нужно.

Другие квазикэшевые фонды на Мосбирже

FXTB как квазикэшевый инструмент, то есть заменяющий наличные деньги, может выполнять в долгосрочном портфеле стабилизационную функцию. Цена его базового актива не подвержена резким колебаниям. Волатильность в годовом измерении составляет всего 0,11%.

Это свойство присуще и другим фондам денежного рынка. Сейчас на Московской бирже торгуются еще три подобных инструмента:

- Финексовский FXMM по составу полностью совпадает с FXTB, но имеет рублевое хеджирование. Что это и зачем нужно, читайте в нашем обзоре.

- FXTP — самый молодой фонд ирландской УК. В его активах облигации Казначейства США, индексируемые по инфляции. Подробнее тут.

- VTBM — это БПИФ от ВТБ с рублевым базовым активом. Его отличия от конкурентов также в нашем обзоре.

Все четыре продукта очень разные по инвестиционным стратегиям. Внимательно изучайте их особенности и сверяйте их со своими целями, прежде чем принимать решение о покупке.

Но главное, что нужно знать об этих бумагах — они не подходят для краткосрочных вложений, так называемой парковки денег. Из-за биржевых спредов и комиссий управляющего, брокера, а также биржи первое время после покупки они фактически убыточны.

Как выбрать биржевой фонд?

При рассмотрении вопроса, стоит ли покупать ETF или БПИФ, нужно изначально обратиться к собственной стратегии. Инструмент больше подходит для консервативных инвесторов, однако может быть также использован трейдерами. При выборе подходящего варианта проведите полноценный анализ по различным факторам:

- основополагающий индекс;

- пороги входа;

- динамика показателей за весь период;

- размер взимаемой комиссии;

- имеющийся капитал.

Чтобы купить паи, которые торгуются на Мосбирже, прежде необходимо создать ИИС через российского брокера. Далее авторизуйтесь на торговой площадке и пополните счет. По тикеру найдите ETF или ПИФ, приобретите нужное количество лотов. Здесь же можно отслеживать котировки в режиме реального времени.

Режим торгов Московской биржи – в будни с 9:30 до 19:00.

Что нужно знать про ETF — основные характеристики и параметры

В отличие от акций, ETF имеют ряд дополнительных характеристик и параметров. Если по акциям главное это цена и возможно размер дивидендов, то у ETF немного другой порядок измерений.

Дивиденды. Вся прибыль, получаемая от дивидендов компаний, входящих в ETF реинвестируется. Это отражается в цене пая фонда. Например, если за год совокупные отчисления дивидендов составили 6%, то на эти деньги покупается новые активы. И стоимость одного пая или акции вырастает на 6%.

Налогообложение. Учитывая, что инвесторы не получают прибыль в виде дивидендов или купонов по облигациям, фактически они не имеют доход. А значит освобождены от уплаты налогов. Обязанность возникает только при продаже паев фонда. Как курсовая разница между ценой продажи и покупки. По ставке 13% от полученной прибыли.

То есть, если купили ETF на 10 000 рублей, а через пару лет продали за 15 тысяч, с разницы (5 000 рублей) нужно уплатить НДФЛ — 13% или 650 рублей.

Если продержать бумаги в собственности более 3 лет, то имеется льготы на налогообложение. 3 миллиона рублей за каждый год владения. Например, при инвестировании на срок 10 лет, инвестор освобождается от уплаты налогов на сумму 30 миллионов.

Метод репликации: физический или синтетический.

Физический метод означает, что все средства вложены именно в базовые активы: акции, облигации и прочее имущество. Которое всегда будет иметь определенную стоимость.

Синтетическая репликация — фонд не владеет активами в прямом смысле. Следование за ценой достигается другими инструментами.

Ошибка слежения. Выражается в процентах. Означает отклонения графика ETF от бенчмарка (эталона, то есть индекса, который копирует фонд). В идеале, чем меньше расхождение, тем точнее следует ETF за индексом.

ETF FXAU — ошибка слежения 0,23%

Например, ETF FXGD копирует цену золота. Но физически драгоценным металлом не владеет. Иными словами, стоимость одного пая привязана к курсу золота на мировых рынках. И его изменение сразу отражается на стоимости самого ETF. Его можно сравнить с ОМС (обезличенными металлическими счетами). Вы покупаете не само золото, а курс, соответствующий определенному количеству грамм. И сколько бы золото не стоило бы через 5-10 лет, вы всегда имеете на своем счете низменное количество привязанное к текущей стоимости.

Волатильность. Или по другому — возможные риски. На сколько может упасть цена в течение года. Для фонда акций это около 15 — 20%. Для рынка краткосрочных облигаций — в пределах 0,5 — 1%.

Общий уровень комиссии. Указывается годовая комиссия — от 0,45 до 0,95%. Списывается каждый день, пропорционально. А точнее, уменьшает цену одной акции фонда. В день получается всего 0,001-0,002%.

Перечень лучших ETF фондов на Московской бирже

FinEx — крупнейшая управляющая компания. Она собирает ETF согласно мировым и отечественным индексам по разным секторам и странам. Большинство из них имеют положительную динамику котировок в рамках года. Рейтинг ETF Московской биржи позволит выбрать инструмент, который подойдет вашему портфелю.

FXIT

FXIT — фонд акций IT-компаний США сектора Hi-Tech. Он был выпущен на Московскую биржу 14 октября 2013 г.

FXIT — долларовые инвестиции в акции американского IT-сектора.

Несмотря на то что активы приобретаются за рубли, ETF прикреплен к доллару. Это приводит к зависимости доходности от колебаний курса. ETF опирается на индекс Solactive US Large&Hid Cap Technology Index NTR. В него входит более 80 эмитентов. Среди них Microsoft, Apple, Visa, IBM и др. Такое количество компаний приводит к диверсификации портфеля и снижению рисков.

Стоимость: 10 050 руб.

Доходность за год: 67,74% RUB, или 39,48% USD.

Комиссия за управление: 0,9%

FXUS

FXUS — долларовый инвестиционный фонд акций американских компаний. В его базе находится индекс Solactive GBS United States Large&Hid Mid Cap Index NTR, который включает в себя ценные бумаги 511 эмитентов и покрывает 85% фондового рынка США. Состав этой корзины похож на индекс S&P 500. Туда входят такие компании, как Amazon, Microsoft, Facebook, Tesla, Apple и др.

Стоимость одной акции: 5 339 руб.

Доходность за год: 44,18% RUB, или 20,12% USD.

Комиссия: 0,9%.

FXGD

FXGD — способ вложения денег в золото. Инвестирование в этот фонд позволяет защитить свой капитал от девальвации рубля по отношению к другим валютам. Стоимость акции привязана к цене драгоценного металла.

FXGD — долларовый инструмент инвестиций в золото.

При покупке ETF на золото можно сэкономить на налогах, так как НДС 20% в данном случае не платится.

Цена одной акции: 947 руб.

Доходность за год: 39,78% RUB, или 16,46% USD.

Комиссия за управление: 0,45%.

FXRU

FXRU — фонд еврооблигаций 24 российских эмитентов, таких как «Сбер», «Газпром», «Лукойл», РЖД.

Доход формируется за счет реинвестирования купонов, роста цены актива и валютного хеджирования. ETF привязан к доллару, что позволяет защитить вложения от девальвации рубля.

Стоимость актива: 962,5 руб.

Доходность за год: 23,91% RUB, или 4,63% USD.

Комиссия за управление: 0,5%.

FXMM

FXMM — относительно молодой фонд, запущенный 7 мая 2015 г. Он включает в свой портфель краткосрочные казначейские облигации США с рублевым хеджем, которые обладают высоким уровнем надежности. Такое инвестирование подходит для размещения временно свободных средств и защиты денег от инфляции.

FXMM — портфель американских облигаций.

Стоимость: 1 657 руб.

Доходность за год: 4,13% RUB, или -13,23% USD.

Комиссия за управление: 0,49%.

FXRB

FXRB является «двойником» FXRU ETF. В этот фонд входят одинаковые евробонды российских компаний. Они обеспечивают стабильный рост, невысокий доход и наименьшие риски от инфляции.

Стоимость: 1 816 руб.

Доходность за год: 6,9% RUB, или -9,72% USD.

Комиссия за управление: 0,95%.

FXRL

Корзина FXRL ETF включает акции крупнейших российских компаний. В нее входят активы 45 компаний, среди которых «Газпром», «Магнит», «Сбер», «НОВАТЭК», «Сургутнефтегаз» и др. Такой способ инвестирования можно использовать в качестве замены фьючерсу РТС при владении этим активом более трех лет.

FXRL — инвестиционный портфель, который состоит исключительно из российских акций.

Стоимость: 3 577 руб.

Годовая доходность: 11,2% RUB, или -7,36% USD.

Комиссия за управление: 0,9%.

FXCN

Фонд FXCN включает акции крупных и популярных компаний Китая, входящих в индекс Solactive GBS China ex A-Shares. Большую часть инвестиционного портфеля ETF составляют активы информационно-технологического и финансового секторов.

Стоимость: 4 595 руб.

Доходность за год: 6,9% RUB, или -9,72% USD.

Комиссия за управление: 0,95%.

FXDE

FXDE — ETF немецких компаний индекса Solactive Germany, покрывающего 85% фондового рынка Германии. К крупнейшим эмитентам относятся Volkswagen, BMW, Bayer, Siemens, Adidas.

FXDE — фонд, инвестирующий в акции крупнейших немецких компаний.

Оборот фонда происходит в евро. Это позволяет инвесторам выигрывать при девальвации рубля.

Цена одной акции: 2 877 руб.

Доходность за год: 31,43% RUB, 9,50% USD, -0.15% EUR.

Комиссия за управление: 0,9%.

Как рассчитывается комиссия ETF

Любой эмитент, предлагающий такой инструмент как ETF, взимает комиссию за управление. Комиссия указывается в процентах за год, но снимается ежедневно пропорционально периоду владения акциями ETF.

Для примера: у многих ETF от FinEx комиссия за управление 0,9%. Это означает, что купив ETF на сумму 10.000 рублей, ежедневно удерживаемая комиссия составит 10.000*0,009/365 = 25 копеек.

Удобно то, что комиссия заложена в цену акции ETF. Это означает, что никто не будет списывать деньги с вашего брокерского счета. Если к примеру вы купили ETF на индекс, который за год вырос на 10%, то доходность ваших акций ETF составит 9,1% (10-0,9%).

Состав FXTB

Портфель этого ETF предельно прост. В нем только краткосрочные казначейские облигации (векселя) США.

Полный состав FXTB на июнь 2021 года

Бумаги проходят под наименованиями UST Bill, TREASURY BILL, CASH MGMT BILL. Но суть одна. Это государственный долг Америки с минимальным сроком погашения 1-3 месяца, номинированный в национальной валюте.

Какие конкретно бумаги должны быть в составе и в каком количестве определяет независимый индекс Solactive GBS 1–3 Mnth US T-Bills Index (код DE000SLA4TB3). Общая закономерность тоже простая — как правило крупные доли имеют векселя с ближайшими сроками погашения.

Самостоятельно купить гособлигации США российский неквалифицированный инвестор в России не может.

Как купить акции ETF фондов на ММВБ РФ

Как вы уже поняли, ETF фонды предоставляют инвесторам новые возможности работы с международными валютными фондами на Московской бирже. Покупка акций любого описанного выше ETF фонда, не сложнее покупки акций любой компании на ММВБ. Достаточно просто выбрать нужный инструмент и создать новую заявку. Чтобы не быть многословным прикладываю видео инструкцию.

P.S.

На данный момент я держу в инвестиционном портфеле акции ETF фондов FXIT, FXUK FXDE, FXGD. Фонд FXMM использую для хранения свободных средств на брокерском счете в качестве защиты от инфляции. Предлагаю читателям поучаствовать в опросе, и выяснить какие ЕТФ фонды наиболее привлекательны для ленивых инвесторов в 2016 году. Можно проголосовать максимум за 3 фонда.

Загрузка …

Всем ETF-профита!

11.12.2015

Банкротство ETF-провайдера

Нужно понимать что ETF-провайдер и ETF-фонды − это не одна сущность. Можно провести аналогию с управляющей компанией жилого дома, которая занимается обслуживание дома, но не владеет квартирами. Сам по себе ETF-фонд не может обанкротиться, поскольку у него активы, а не долги. Что может произойти? Если на рынке грянет кризис, и индексы начнут падать, и активы начнут дешеветь, соответственно стоимость фонда снизится, и вложения клиентов постепенно будут обесцениваться. Представить, что цена скатиться до 0 сложно, поскольку это диверсифицированный пакет из разных активов.

Банкротство провайдера не затронет финансовые интересы инвесторов, поскольку активы провайдера отделены от активов фонда. Учет ведется в депозитарии, фонд может, передан другому депозитарию или может быть погашен, все зависит от ситуации. Бывают ситуации, когда ETF-провайдер закрывает фонд из-за отсутствия активов, нерентабельности.

Когда провайдер решает закрыть фонд он должен сообщить владельцам акций об этом, чтобы клиенты успели продать акции ETF-маркетмейкеру. Или как вариант инвесторы могут ничего не делать, и просто подождать погашения акций ETF, они распродаются и инвестор получает на счет деньги.

Досрочная ликвидация ETF сопряжена минусами. Изначально в российском законодательстве, когда вы смогли купить ETF на длительный срок, планировали держать 20 лет, предусмотрена налоговая льгота, держите больше 3 лет НДФЛ с дохода не платите. Если ETF фонды закрываются принудительно, поступят на баланс деньги, доход, предстоит заплатить НДФЛ. Второй момент, если фонд закрывается на падающем рынке, соответственно его закрывают из-за низкой стоимости активов принудительно.

Биржевые ETF фонды. Что это простыми словами?

ETF-фонд является биржевым активом, который содержит в себе самые разные первичные ценные бумаги и иные инструменты – акции, облигации, драгоценные металлы, биржевые товары, валюты, недвижимость и даже глобальные фондовые индексы (Dow Jones, NASDAQ, S&P 500 и т.д.).

Иначе говоря, индексный фонд ETF – уже готовый, сформированный инвестиционный портфель. Более того, портфель сбалансированный и диверсифицированный. Ценные бумаги из разных отраслей и секторов экономики, с разной степенью риска, включены в него в определенном соотношении, которое предполагает компенсацию снижения прибыли по одному из активов ростом прибыли по другому.

Правда нужно понимать, что этот инструмент больше подходит для крупных вкладчиков с достаточно большим капиталом. Среди инвесторов в ETF-фонды – крупные компании, банки и даже паевые инвестиционные фонды.

Полный список биржевых фондов на Московской бирже на 2021 год

На начало 2021 года совокупное количество доступных фондов достигло 53 штук. Эмитентами являются 13 финансовых компаний. К самым прибыльным и перспективным ETF и БПИФ стоит отнести:

- от FinEx;

- от Сбербанка;

- от ВТБ;

- от Тинькофф.

Впервые на Московской бирже начал котироваться инвестиционный фонд в 2013 году от компании FinEx – Gold ETF. Отслеживает показатели золота на международном рынке, позволяет приобретать активы в долларах и защитить себя от девальвации.

| Название провайдера | Список ETF | Во что инвестирует | Валюта |

| FinEx | FXRU | Еврооблигации российских компаний | $ |

| FXRB | Еврооблигации | ₽ | |

| FXIT | Акции компаний IT-сектора США | $ | |

| FXUS | Акции США | $ | |

| FXGD | Золото | $ | |

| FXCN | Китайские акции | $ | |

| FXMM | Денежный рынок | ₽ | |

| FXKZ | Акции Казахстана | ₸ | |

| FXTB | краткосрочные гособлигации США | $ | |

| FXRL | Российские акции | $ | |

| FXDE | Акции Германии | Евро | |

| FXWO | Акции глобального рынка | $ | |

| FXRW | Акции глобального рынка | ₽ | |

| FXIM | Акции американских IT-компаний | $ | |

| ITI Funds | RUSE | Акции крупнейших российских компаний | $ |

| RUSB | Еврооблигации российских эмитентов | $ | |

| Сбер Управление активами | SBCB | Еврооблигации российских компаний | ₽/$ |

| SBGB | Государственные облигации | ₽ | |

| SBRB | Российские корпоративные облигации | ₽ | |

| SBSP | Акции, входящие в индекс S&P 500 | ₽/$ | |

| SBMX | Российские акции | ₽ | |

| SBRI | Российские акции | ₽ | |

| Альфа-Капитал | AKMB | Облигации | ₽ |

| AKNX | Акции технологических компаний США | $ | |

| AKSP | Акции американских компаний S&P500 | $ | |

| AKEU | Акции 600 европейских компаний | Евро | |

| ВТБ Капитал Управление активами | VTBB | Российские корпоративные облигации | ₽ |

| VTBH | Американские облигации | ₽/$ | |

| VTBU | Российские еврооблигации | $ | |

| VTBM | Денежный рынок | ₽ | |

| VTBX | Акции российских компаний | ₽ | |

| VTBA | Акции американских компаний | ₽/$ | |

| VTBE | Акции развивающихся стран | ₽/$ | |

| VTBY | Еврооблигации | Евро | |

| VTBG | Золото | ₽ | |

| УК «Тинькофф Капитал» | TMOS | Акции российских компаний | ₽ |

| TECH | Крупнейшие IT-компании, включенные индекс NASDAQ 100 | $ | |

| TSPX | Акции S&P500 | $ | |

| TBIO | Акции фармацевтических и биотехнологических компаний | $ | |

| TIPO | Акции компаний при первичном размещении, на IPO | $ | |

| TGLD | Золото | $ | |

| TRUR | Смешанные инвестиции | ₽ | |

| TUSD | Смешанные инвестиции | $ | |

| TEUR | Смешанные инвестиции | Евро | |

| УК «Открытие» | OPNW | Смешанные инвестиции | $ |

| УК Райффайзен Капитал | RCMB | Еврооблигации | $ |

| RCMX | Российские активы | ₽ | |

| УК Система Капитал | SCIP | Ценные бумаги глобальных технологических компаний | $ |

| УК «Восток-Запад» | MTEK | Акции глобальных компаний технологического сектора | ₽ |

| РСХБ | ESGR | ЦБ российских компаний | ₽ |

| Газпромбанк | GPBS | Корпоративные облигации | ₽ |

| GPBM | Корпоративные облигации | ₽ | |

| АО «УК МКБ-инвестиции» | SUGB | Российские гособлигации | ₽ |

Каждый из представленных фондов имеет собственный бенчмарк – базисный индекс, который является ориентиром при формировании портфеля. Некоторые управляющие компании самостоятельно отслеживают показатели, прочие полностью дублируют состав зарубежных ETF.

К началу 2021 года стоимость лота ETF и БПИФ варьируется от 1 до 60000 рублей.

Главное о ETF «Акции развитых рынков без США»

- Торговый код — FXDM.

- ISIN код — IE00BMDKNM37.

- Комиссии за управление — 0,9%.

Это принятый на Западе коэффициент общих расходов инвестора (TER), доля различных статей в нем УК не раскрывает.

- Начальная цена — около 76 рублей или один американский доллар.

- СЧА на начало торгов — около 232 миллионов рублей или 3 миллиона долларов.

- Бенчмарк — Solactive GBS Developed Markets ex United States 200 USD Index NTR (код — SXUS200N Index, ISIN — DE000SL0CP60).

Индекс отслеживает динамику ценных бумаг 200 крупнейших компаний на развитых рынках за пределами США. Взвешен по капитализации. Охватывает примерно 85% капитализации на этих рынках. Рассчитывается как индекс общей чистой доходности.

- Уровень листинга — первый.

Что такое FinEx

ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) зарегистрирована в Ирландии. Однако основную деятельность, судя по всему, ведет в России. Это пионер на рынке торгуемых инвестиционных фондов на Мосбирже.

FXDM стал 15-м действующим ETF Финэкса. Его первый фонд вышел на биржу в 2013 году.

Продукты компании очень любимы российскими розничными инвесторами. По итогам марта 2021 года ирландские фонды занимали почти 80% в составляемом Мосбиржей так называемом «Народном портфеле», в который входит десятка самых популярных у частников ETF и БПИФ.

По данным биржи на март 2021 года, под управлением Финэкса находились активы в биржевых фондах на почти 66 миллиардов рублей. По этому показателю УК долгое время лидирует на рынке. Занимающий второе место отечественный Сбербанк отстает более чем на 10 миллиардов.

Провайдеры биржевых фондов по СЧА, млрд рублей

Данные MOEX

Отметим, что все продукты FinEx созданы как классические западные Exchange Traded Fund c соответствующей инфраструктурой и контролем зарубежных регуляторов. Сама компания постоянно в своих материалах подчеркивает, что за ней ведется «тройной надзор» со стороны регуляторов России, Великобритании и Ирландии.

При этом не стоит забывать, что УК хранит свои активы за рубежом и подчиняется прежде всего иностранным властям. В наше непростое с геополитической точки зрения время это несет дополнительные риски для россиян.

Обзоры на фонды Финэкса, торгующиеся на Мосбирже, всегда можно найти в нашей таблице.

Основные характеристики и параметры

ETF представляет более сложный торговый инструмент по сравнению с акциями.

Выделяют несколько основных параметров:

- Дивиденды. По российским ETF дивиденды напрямую инвесторам не выплачиваются. Все накопленные купонные доходы и дивиденды сразу реинвестируются в новые активы, а цена одной акции пропорционально возрастает.

- Метод репликации. Может быть физический и синтетический. В первом варианте покупаются активы, имеющие реальную стоимость: акции, облигации, товары, недвижимость. При синтетическом методе биржевой фонд не закупает реальные активы, а использует различные производные инструменты. Применим при инвестиции в драгоценные металлы.

- Ошибка слежения. Это технический параметр, отражающий отклонение котировок ETF от котировок копируемого биржевого индекса. Выражается в процентах, в идеале ошибка слежения должна стремиться к нулю.

- Комиссии. Годовая комиссия может составлять от 0,3 до 1%. Комиссии удерживаются с инвесторов ежедневно.

- Уровень риска. За год рынок акций может испытать просадку до 80%, облигаций — до 25%. Это максимальные показатели, правда, в те времена на Московской бирже ETF еще не было, зато они были на американских площадках.

Откуда берется цена акции ETF

Цена одной акции рассчитывается по формуле: общая стоимость всех активов/количество паев. Колебания курсов по отдельным активам отражаются на цене паев.

Что такое ETF-фонды и БПИФы?

Инвесторам, ведущим торговлю через Московскую биржу, доступны различные активы – от долговых ценных бумаг до биржевых фондов. Наибольший интерес сегодня вызывает последний вариант благодаря доступности и сокращению временных расходов.

В общем понимании ETF и БПИФ являются аналогичными инструментами инвестирования, однако существует определенная разница в принципах работы управляющих компаний. В обоих случаях при приобретении одного пая участник единовременно вкладывается в несколько активов по сравнительно низкой цене.

ETF и БПИФы – это биржевые инвестиционные фонды, портфель которых составляется на основании индекса-ориентира. Покупая акции такого фонда, инвестор получает долю от «сборной солянки», то есть вкладывается в диверсифицированный портфель активов и снижает инвестиционные риски. К примеру, фонд от Альфа-Капитал AKSP составляется из акций, входящих в индекс S&P500. Инвестор покупая один такой пай, получает долю от более 500 ценных бумаг за сравнительно небольшие деньги (около 13$). Если бы все бумаги приобретались напрямую, то для составления такого портфеля трейдеру понадобилось бы не менее полумиллиона рублей.

ETF и БПИФы отличают юрисдикцией, порядком раскрытия информации, географией хранения.

| Сравнение ETF и БПИФ | ||

| ETF | БПИФ | |

| Юрисдикция | другие страны | РФ |

| Раскрытие информации о составе фонда | ежедневно | 1 раз в квартал |

| Хранение | независимая компания | российский депозитарий |

| Следование базовому индексу | жесткое | нежесткое |

| Санкционные риски | есть | нет |

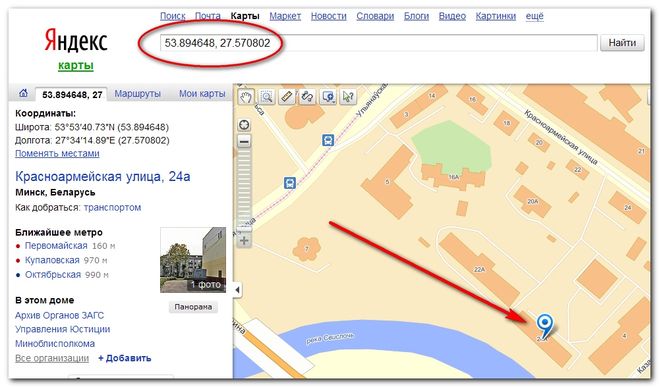

Где посмотреть стоимость и доходность ETF

Сколько стоит акция одного фонда, т.е. котировки ETF на Московской бирже проще посмотреть у своего брокера в терминале QUIK или OpenBroker. Но отследить их можно по тикеру на сайте любого брокера или аналитического агентства. Например, на https://ru.investing.com/etfs/major-etfs.

Но обратите внимание: некоторые сайты дают информацию с задержкой на 15 минут, в режиме реального времени котировки можно просмотреть только клиентам или зарегистрировавшимся пользователям. Посмотреть доходность ETF на Московской бирже можно опять-таки в своем торговом терминале

Выбираете гипотетическую точку входа – и смотрите, на сколько выросли котировки ETF

Посмотреть доходность ETF на Московской бирже можно опять-таки в своем торговом терминале. Выбираете гипотетическую точку входа – и смотрите, на сколько выросли котировки ETF.

Да, зарабатывают на биржевых фондах точно также, как и на ПИФах – покупают дешевле, а продают дороже. Российские ETF не платят дивиденды. Полученная прибыль реинвестируется обратно для увеличения капитала. Поэтому в период «дивидендопада» цена ETF может резко подскочить.

Кроме того, в конце года котировки нередко падают, так как фонд рассчитывается с управляющими, провайдером, кастодианом и другими типами – комиссии с инвестора не взимаются, но они уже заложены в цену акции.

Какие ETF продаются на Московской бирже

ETF появились в листинге Московской биржи недавно — в 2013. Всего на площадке торгуется их 16:

- 13 фондов — у FinEx

- 2 принадлежат организации ITI Funds

- 1 — Сбербанку.

FinEx

FinEx базируется в Ирландии, компания имеет огромный опыт в управлении ETF.

Как регуляторы выступают Центробанк Ирландии и организации FCAESMA. То есть регулируются нашим Центробанком и зарубежными регуляторами, что, безусловно, повышает надежность компании.

Еще стоит отметить, что более половины европейских ETF создаются именно в Ирландии, благодаря либеральному налоговому режиму в этой стране.

БПИФ Сбербанк

Сбербанк предлагает свой инвестиционный фонд, являющийся чем-то средним от ПИФ и ETF. Сам фонд следует за индексом Мосбиржи, при этом активы приобретаются и управляются компанией «Сбербанк управление активами». Инвестор может сам выбрать, в каком процентном соотношении будут закуплены активы: акции, гособлигации и еврооблигации.

Продукт от Сбербанка пользуется популярностью в России благодаря надежности самого банка и предельной простоте процесса инвестирования.

ITI Funds

Люксембургская компания ITI Funds пришла на российский рынок в 2018 году и предлагает инвесторам 2 вида фондов.

Что-либо говорить об ITI Funds пока рано: у компании слишком малый опыт в управлении биржевыми фондами, да и юрисдикция Люксембургского регулятора CCSF смущает

Желающие инвестировать пока смотрят на продукт с осторожностью

Состав SBMX ETF

Инвестиционная цель рассматриваемого инструмента — обеспечение соответствия изменений расчетной цены пая изменениям «Индекса Мосбиржи полной доходности брутто» (MCFTR). Это ценовой, взвешенный по рыночной капитализации композитный фондовый индекс. В отличие от привычного IMOEX он учитывает реинвестирование дивидендных выплат без налогообложения.

В настоящий момент в состав индекса включены 42 акции и депозитарные расписки крупнейших российских компаний. При этом топ-5 бумаг по весу на 14 октября 2020 года занимали в нем более 50%. Это:

- «Сбербанк России» (SBER) — 13,2%

- “Газпром” (GAZP) — 12,16%

- «ЛУКОЙЛ» (LKOH) — 10,16%

- “Яндекс” (YNDX) — 9,14%

- «Норильский никель» (GMKN) — 7,32%

Минимальные веса варьируются в районе нескольких десятых процента. Например 0,19% у “Аэрофлота” (AFLT).

Список эмитентов пересматривается биржей каждый квартал. Вес бумаг меняется в режиме онлайн в зависимости от капитализации. Актуальный доступен на сайте Московской биржи.

Назвать портфель, состоящий из бумаг из индекса Мосбиржи, глубоко диверсифицированным нельзя. Ни по отдельным компаниям, ни по секторам.

Круговая диаграмма весов 42 акций

Данные биржи на 13.10.2020

Круговая диаграмма весов секторов

Данные Сбера на 30.09.2020

Но для желающих вложиться в российские акции индексный ETF можно назвать простым и удобным решением. Самостоятельное составление аналогичного портфеля для частного инвестора фактически невозможно. Его цена была бы около 30 млн рублей. Самая дорогая бумага — привилегированная акция Транснефти (TRNFP) — стоит около 145 тыс. рублей, но имеет долю в индексе около 0,6%. Реинвестирование дивидендов и ребалансировка такого портфеля видится нелегкой задачей.

Стоит отметить, что SBMX — это не классический западный ETF, а управляемый по российскому законодательству биржевой ПИФ. У УК нет обязанности держать в портфеле исключительно входящие в бенчмарк бумаги и в точных пропорциях. В правилах доверительного управления можно найти нюансы:

- В состав активов могут входить производные финансовые инструменты — фьючерсные и опционные договоры (контракты), а также деньги на счетах;

- Динамика цены пая может отличаться от движения индекса на 3%;

- Точный баланс БПИФ раскрывается только на “отчетную дату”, а именно ежеквартально.

В заключение

Плюсом самого дорогого фонда RUSE является выплаты дивидендов живыми деньгами.

Правда пройдя через «налоговые издержки» и прочие расходы на руки инвестор будет получать немного «засушенную» прибыль.

Вместо ожидаемой дивидендной доходности в 6,82% реально прибыль инвестора составит 4,4% (потери почти треть).

Можно сказать по другому.

Для тех инвесторов, кому нужен денежный поток в виде дивидендов, возможно, альтернативным вариантом будет самостоятельная покупка акций напрямую. Будете терять только 13% от прямых налогов на прибыль или 0.88% от капитала (вместо 2,42%).

Таким образом снижая издержки почти в 3 раза!

Берем фонды с реинвестированием дивидендов. Таким образом мы избегаем двойного налогообложения. Или полностью от него уходим (БПИФ от Сбербанка).

Разница в совокупных расходах FXRL и SBMX «всего» полпроцента (1,58 vs. 1,1%). Но это «всего» может при определенных условиях преподнести неприятный (или приятный) сюрприз.

На длительных периодах, экономия на издержках дает ощутимое преимущество в финансовых результатах.

Даже «скромная» разница в 0,5% дает существенную прибавку к доходности.

Пример 1. Вася и Петя решили инвестировать по 100 тысяч рублей. Лет так на 25. Для формирования собственной пенсии. Первый выбрал FXRL от FINEX, второй — SBMX от Сбербанка. При одинаковой среднегодовой доходности в 12%, они получили разные результаты.

| Срок инвестирования | Размер накопленного капитала при среднегодовой доходности в 12% и разных комиссиях фонда, тыс. руб. | Разница в результате, тыс. руб. | |

| Комиссия — 1,58% | Комиссия — 1,1% | ||

| 5 лет | 164 | 167 | 3 |

| 10 лет | 269 | 281 | 12 |

| 15 лет | 441 | 472 | 31 |

| 20 лет | 723 | 791 | 68 |

| 25 лет | 1 186 | 1 328 | 142 |

Пример 2. Вася и Петя решили, что 100 тысяч не помогут накопить на хорошую пенсию. Будем откладывать по 100 тысяч каждый год (чуть больше 8 тысяч в месяц).

Условия те же. Доходность — 12% годовых. 2 разных фонда.

| Срок инвестирования | Всего внесено, руб | Разница, руб |

| 5 лет | 500 000 | 10 000 |

| 10 лет | 1 000 000 | 52 000 |

| 15 лет | 1 500 000 | 165 000 |

| 20 лет | 2 000 000 | 421 000 |

| 25 лет | 2 500 000 | 965 000 |

Удачных инвестиций с минимальными комиссиями и налогами!

В заключение

Перед тем как вложиться в ETF, нужно понимать, что прошлый показанный фондом рост доходности, никак не гарантируется в будущем. И сам фондовый рынок, и в частности акции, являются высокорисковым инструментом.

За счет широкой диверсификации в ETF, риски конечно снижаются в разы. Но от глобальных падений фондового рынка это не убережет.

Хорошая новость в том, что он рано или поздно все равно вырастет. И инвестиции в ETF следует рассматривать в разрезе нескольких лет (или даже десятилетий). В этом случае вероятность получения хорошей прибыли, за счет долгосрочного роста, повышается в разы.

Если смотреть конкретно на ETF, торгуемые на Московской бирже, то они будут интересны по следующим причинам:

- плата за управление 0,9% в год позволяет снизить издержки;

- точность следования индексу находится в пределах 0,3-0,7%;

- позволяют вкладывать деньги людям имеющим весьма смутное представление об устройстве фондового рынка. И при том, на длительных сроках получать доходность выше большинства.