Декларация 3-ндфл

Содержание:

- Пример заполнения для физических лиц

- Как вернуть налог при покупке квартиры в 2020 году?

- Порядок заполнения Декларации

- С 2021 года установлена прогрессивная шкала для НДФЛ

- Кому и почему государство должно вернуть деньги?

- Плательщики и объект налогообложения

- Кто должен сдавать декларацию 3-НДФЛ

- Какую форму 3-НДФЛ использовать для подачи в 2021 году?

- Ответственность и штрафы за непредставление и просрочку сроков сдачи декларации 3-НДФЛ

Пример заполнения для физических лиц

В качестве примера рассмотрим налоговую декларацию Иванова Ивана Ивановича, который оформляет налоговый вычет за платное лечение. В такой ситуации печатается 5 страниц декларации.

Первая страница

- В самом верху страницы – ИНН гражданина: 504213386470.

- Декларация первая, поэтому номер корректировки – 0.

- Шифр налогового периода. В нашем случае – год, ставим код 34. Далее указываем год, за который подается – 2016.

- Шифр налогового органа по прописке – 7701, код налогоплательщика – 760 (физлицо).

- Информация о плательщике: Иванов Иван Иванович, дата рождения – 25.02.1988г., место рождения – город Москва.

- Данные паспорта: 4508 123456, выдан 01.02.2006г., кем выдан – ОВД района Тропаево города Москва.

- Статус налогоплательщика – 1 (резидент РФ).

- Адрес проживания: индекс – 123456, код региона – 77 (г. Москва), улица Ленина, дом 17, кв. 46.

Раздел 1. Информация о величине налога, необходимой к уплате

- Взыскание из бюджета, код 2.

- Код бюджетной классификации – 18210102010011000110.

- Цифра по ОКТМО – 45382000.

- Уплачиваемый налог – 0.

- Возвращаемая величина средств в рублях – 36400.

Раздел 2. Подсчет налоговой основы и величины налога по прибыли, облагаемой ставкой 13%

Пункт 1 – подсчет налоговой базы в рублях:

- Общая сумма дохода – 500 000.

- Общая величина прибыли, подвергаемая налогообложению – 500 000.

- Объем налогового вычета – 280 000.

- Налоговая основа для вычисления налога – 220 000.

Пункт 2 – вычисление объема налога к оплате:

- Общая величина налога к оплате – 28 600.

- Общая сумма налога, вычтенная у источника выплаты – 65 000.

- Объем налога, подлежащий возврату – 36 400.

Во всех остальных строках проставлена цифра 0.

Страница А. Доходы от субъектов РФ

В нашем случае – данные работодателя, у которого Иван Иванович получал заработную плату, и величина прибыли.

- Налоговая ставка 13%, код формы дохода – 06 (по трудовому договору).

- ИНН работодателя – 7707329152.

- КПП – 770701001.

- Число по ОКТМО – 45382000.

- Наименование работодателя: ООО «Альфа».

- Сумма дохода – 500 000, величина облагаемой прибыли – 500 000.

- Вычисленная сумма налога – 65 000, вычтенная величина налога – 65 000.

Лист Е 1. Расчет стандартных и социальных налоговых вычетов

В разделе заполняются пункты 2 и 3 – подсчет социальных налоговых вычетов:

- Величина убытков по платному лечению – 200 000.

- Итого по пункту 2 – 200 000.

- Сумма, выплаченная за лечение и медикаменты – 80 000.

- Общая величина расходов – 80 000.

- Сумма социальных налоговых вычетов, заявляемая по декларации – 280 000.

По этой декларации Ивану Ивановичу государство обязано вернуть 280 000 руб. за дорогостоящее лечение.

Как вернуть налог при покупке квартиры в 2020 году?

Налоговое законодательство позволяет законно снизить свои расходы на приобретение жилья. Однако не все физические лица смогут воспользоваться таким правом.

По закону ФНС возвращает 13 процентов от фактических затрат на покупку квартиры, при этом максимальная сумма расходов, которая может быть учтена — 2 млн. руб. Именно такой имущественный вычет установлен НК РФ.

Предельный размер суммы для возврата — 260 000 руб. (13% от 2 млн. руб.). Сумма не маленькая, поэтому есть смысл подготовить пакет документов и обратиться в ФНС. Срок для обращения — в любое время 2021 года для получения вычета за прошлые годы.

Если квартира куплена в ипотеку, то дополнительно есть возможность вернуть 13 процентов от расходов на оплату ипотечных процентов. Максимальная сумма затрат на проценты, к которой применяется вычет — 3 млн. руб., то есть возврату подлежат 390 000 руб.

Вычеты 2 000 000 и 3 000 000 предоставляются независимо друг от друга, в декларации отражаются в разных строках.

Воспользоваться налоговой льготой смогут только те физические лица, которые в предшествующем году платили НДФЛ по ставке 13%. Например, подоходный налог удерживался из зарплаты работодателем. Общая сумма, которую можно будет вернуть за год, не может превышать уплаченного за этот год НДФЛ.

Остаток вычета не сгорает, а переносится на последующие годы. Ежегодно можно заполнять декларацию 3-НДФЛ по итогам прошедшего года, постепенно возвращая всю положенную сумму налога.

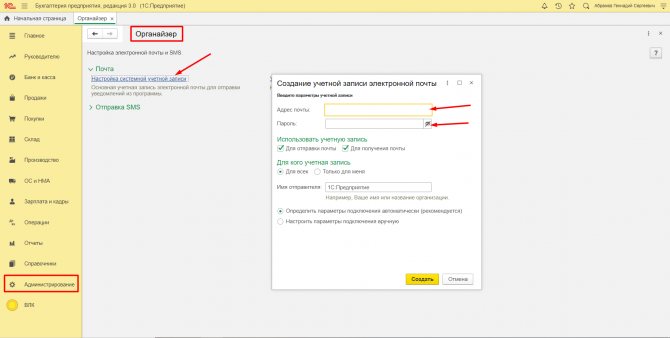

Новая форма 3-НДФЛ для 2021 году

Заполнение налоговой декларации 3-НДФЛ — это обязательное условие для возврата денежных средств с расходов на оплату квартиры в 2021 году.

Отчет можно передать в ФНС следующими способами:

- Скачать актуальный бланк или взять его в отделении налоговой и заполнить ручкой. Далее подписать и принести в ФНС по месту жительства. Можно доверить эту функцию своему представителю, выписав на него доверенность.

- Заполнить 3-НДФЛ на компьютере, распечатать, подписать и отнести в ФНС в бумажном виде.

- Скачать программу Декларация 2020 с сайта ФНС, заполнить нужные вкладки, сформировать 3-НДФЛ — далее либо распечатать и подать на бумаге, либо сохранить в формате xml и отправить через личный кабинет налогоплательщика.

- Подготовить отчет в личном кабинете и передать в электронном виде, заверив электронной подписью.

Заполнять 3-НДФЛ в программе или личном кабинете удобнее — не нужно проверять актуальность бланка, думать, что писать в строках декларации.

Если возможности воспользоваться современными методами подготовки отчетности у покупателя квартиры нет, то можно заполнить декларацию вручную и подать традиционно в бумажном виде

В этом случае важно убедиться, что оформляемый бланк актуален на текущий год

В 2021 год утвержден новый бланк 3-НДФЛ со множеством различных изменений. Нельзя заполнять форму, которая действовала в прошлом году, ФНС не примет отчетность и ее придется переделывать.

Заполняя документ, важно убедиться, что он утвержден Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Ниже он дан для бесплатного скачивания

Порядок заполнения Декларации

Декларация о доходах (Украина) включает в себя 8 разделов и 3 приложения. В последних содержится подробный расчет отдельных типов расходов

Обратите внимание, что приложения необходимо заполнять только в том случае, если в них предоставлены расчеты дохода/расхода. Будучи единым документов с декларацией, они не принимаются к сдаче без нее.

Заполнение декларации о доходах госслужащих (Украина) также, как и другими категориями физлиц, регулируется р. II Инструкции 859.

В декларацию должны быть внесены все сведения, которые имеются в разделах бланка. Исключением могут быть частные случаи, которые перечислены в самой декларации или ее приложениях.

Если в процессе заполнения бланка возникает ситуация отсутствия информации, в отведенном поле ставится прочерк. При сдаче декларации в электронной форме незаполненные строки остаются пустыми.

Данные во 2-6 разделах заполняются в национальной валюте (гривне) и указываются с копейками.

Перед тем как подать декларацию о доходах, проверьте свободную читаемость текста. Кроме того, заполнение разрешается исключительно печатным шрифтом синей или черной ручкой, что обеспечивает сохранность достоверных данных в течение срока хранения. Внесение данных карандашом запрещено.

Достоверность внесенной информации физлицо подтверждает лично поставленной подписью или же подписью доверенного лица, которое было уполномочено на заполнение и сдачу декларации.

Первой строкой I раздела вносится информация о типе декларации, это может быть «Отчетная», «Отчетная новая» и «Уточняющая». Во второй строке указывают отчетный период, делать это необходимо арабскими цифрами. Квартал в данном случае указывают, если декларация фиксирует данные отчетного квартала или же происходила смена системы налогообложения.

Если в ранее заполняемой декларации были самостоятельно выявлены ошибки, в бланке указывают, какой именно отчетный период уточняется.

Вся необходима информация о налогоплательщике указывается в р. I строках 3, 4, 6 и 8. Обязательными к заполнению являются правильно указанные ФИО (данные заполняются в точности, как в паспорте), идентификационный номер или номер/серия паспорта, налоговый адрес, индекс, адрес электронной почты (заполняется по желанию), резидентский статус, категория, как налогоплательщика. возможность использования паспорта вместо идентификационного кода должна быть подтверждена.

Заполняя бланк декларации, обратите внимание на то, что полное название контролирующего органа записывают на 5 строке, а информация о заполняющем лице на 7 или 9. Девятая строка предназначена для отметки о том, что бланк заполнен уполномоченным лицом

Во II разделе указываются все виды доходов налогоплательщика, которые поступали за указанный период:

- раздел 3 содержит информацию о полной сумме дохода, учитывая взносы и налоги;

- разделы 4 и 5 – суммы военного сбора и НДФЛ, которые возложены налоговым агентом;

- 6 и 7 – суммы налогов, которые обязан оплатить налогоплательщик за вычетом той суммы, которая была указана в графах 4 и 5.

Раздел III – доходы, которые не облагаются налогом, но могу нести важную информацию при проведении внутренней сверки.

Раздел IV – общая сумма дохода, которая облагается налогом.

Раздел V – расчет суммы налога НДФЛ и военного сбора, которые должны быть выплачены в бюджет.

Раздел VI – расчет суммы налога с учетом самостоятельно выявленных ошибок. Если декларация заполняется первый раз, раздел остается не заполненным.

Сдавая декларация о доходах ФОП и физлиц, необходимо указать дату заполнения. Если к основному бланку прикреплены приложения, об этом ставится отметка в отведенных строках.

С 2021 года установлена прогрессивная шкала для НДФЛ

Комментарий

Федеральным законом от 23.11.2020 № 372-ФЗ (далее — Закон № 372-ФЗ) с 2021 года введена прогрессивная шкала ставок при налогообложении НДФЛ. Поправками предусмотрен ряд нововведений.

Новые ставки НДФЛ для резидентов и нерезидентов

Для резидентов РФ установлены следующие ставки НДФЛ:

- 13 процентов – с суммы доходов в пределах 5 млн рублей за налоговый период (год),

- 15 процентов – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

Эти ставки применяются к следующим суммарным доходам резидентов (налоговая база по которым определяется отдельно — новый п. 2.1 ст. 210 НК РФ):

-

- доходы от долевого участия (исчисляются с учетом вычетов по пп. 2.5 п. 2 ст. 220 НК РФ);

- доходы в виде выигрышей, полученных участниками азартных игр и участниками лотерей (с учетом ст. 214.7 НК РФ);

- доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (с учетом ст. 214.1 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

- доходы по операциям РЕПО, объектом которых являются ценные бумаги (с учетом ст. 214.3 НК РФ);

- доходы по операциям займа ценными бумагами (с учетом ст. 214.4 НК РФ);

- доходы, полученные участниками инвестиционного товарищества (с учетом ст. 214.5 НК РФ);

- доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на индивидуальном инвестиционном счете (с учетом ст. 214.9 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

- доходы в виде сумм прибыли контролируемой иностранной компании;

- иные доходы резидентов, кроме облагаемых по иным ставкам: 35 % по п. 2 ст. 224 НК РФ, 9 % по п. 5 ст. 226 НК РФ и 30 % по п. 6 ст. 226 НК РФ. Эти доходы названы основной налоговой базой. При ее расчете учитываются стандартные по ст. 218 НК РФ, социальные по ст. 219 НК РФ, имущественные по ст. 220 НК РФ и профессиональные вычеты по ст. 221 НК РФ, на которые налогоплательщик имеет право.

Однако агенты по НДФЛ будут определять ставку исходя из всех выплаченных налогоплательщику доходов только с 2023 года(п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ). В 2021 и в 2022 году они расчитывают ставку 13 или 15 (т.е. предел 5 млн руб.) по каждой из перечисленных налоговых баз.

При этом доходы граждан-резидентов от продажи недвижимого имущества (долей в нем), а также от получения недвижимости в дар по-прежнему будут облагаться по ставке 13 процентов, без увеличения до 15 процентов (новый п. 1.1 ст. 224 НК РФ).

Отметим, что доходы некоторых нерезидентов, которые сейчас облагаются по ставке 13 процентов, будут облагаться по новой прогрессивной шкале (новый п. 3.1 ст. 224 НК РФ). Речь идет о доходах от трудовой деятельности следующих лиц:

-

-

- высококвалифицированных иностранных специалистов,

- участников Государственной программы по переселению в РФ,

- работающих в РФ по патенту иностранцев,

- членов экипажей судов, плавающих под госфлагом РФ.

-

Исчисление НДФЛ налоговым агентом

Законом № 372-ФЗ установлены единые правила исчисления налога с применением прогрессивной шкалы (по ставкам 13 и 15 процентов) как для резидентов, так и для нерезидентов. Налог должен рассчитываться на дату получения дохода (определяется по правилам ст. 223 НК РФ) нарастающим итогом с начала налогового периода (года) с зачетом ранее удержанных сумм. В настоящее время так исчисляется налог только по доходам резидентов, облагаемых по ставке 13 процентов. С доходов нерезидентов НДФЛ (в том числе по ставке 13 процентов) НДФЛ рассчитывается при каждой выплате как произведение суммы дохода на налоговую ставку без учета прежних удержаний (п. 3 ст. 226 НК РФ).

Если налогоплательщик получает доход от нескольких налоговых агентов (каждый в пределах 5 млн рублей), то по окончании года налоговая рассчитает налог с совокупной суммы, превышающей 5 млн рублей, и направит гражданину налоговое уведомление.

В заключение

По задумке законодателя, увеличение ставки НДФЛ с 13 до 15 % в отношении доходов граждан, превышающих 5 млн рублей за год, приведет к дополнительному поступлению налога в размере 60 млрд рублей в год. Зачисляться эти суммы будут в федеральный бюджет и по поручению Президента РФ от 08.07.2020 № Пр-1081 направляться на лечение детей с тяжелыми жизнеугрожающими и хроническими заболеваниями.

Кому и почему государство должно вернуть деньги?

Если человек работает и платит налоги, он может вернуть часть переплаченного подоходного налога с населения за оправданные расходы. В декларацию о доходах могут быть включены расходы:

- за образование (высшее образование, в том числе подготовительные курсы, повышение квалификации и получение специальности по аккредитованным в Латвии, ЕС и Европейской экономической зоне программам);

- за специальное образование для детей до 18 лет (аккредитованные кружки, спортивную школу, музыкальную школу и т. д., регистр кружков — здесь, информация о лицензиях — в самоуправлениях);

- за медицинские услуги, в том числе стоматология, включая протезирование, вакцинация и др.;

- за страхование здоровья;

- за налоговые льготы, которые не были применены (например, льготы на иждивенцев, для инвалидов, пенсионеров и репрессированных);

- за внесенные в частные пенсионные фонды взносы и премии по страхованию жизни (с накоплением средств);

- за установленные законом и произведенные пожертвования, дарения.

Но есть и ограничения. При подаче декларации за 2020 год сохранен лимит на оправданные расходы на уровне 600 евро в год при условии, что оправданные расходы в сумме не превышают 50% от годового дохода, который облагается налогом.

К оправданным расходам применяется единая ставка в 20% даже в том случае, если часть ваших доходов облагалась 23%-м налогом. То есть получить из бюджета можно лишь 120 евро.

Расходы на отчисления в частные пенсионные фонды и премии по накопительному страхованию не включаются в указанные выше 600 евро. Но для таких отчислений установлено общее ограничение — 10% от годового дохода и не более 10 000 евро в год. Срок действия договора страхования здоровья не может быть менее 10 лет. Однако это не относится к договорам, заключенным до 31 декабря 2017 года, а их срок не может быть короче 10 лет.

Также в оправданные расходы можно включить 600 евро на каждого члена семьи, но только за образование и медицину. Расходы можно списать за:

- супругов;

- детей и внуков;

- родителей, бабушек и дедушек;

- братьев и сестер с инвалидностью 1-й и 2-й группы (новинка!).

Важно помнить, что можно списать расходы тех членов семьи, которые сами не подают декларацию. Отдельно стоит отметить тех, кто может быть иждивенцем (обязательно должны быть занесены в Налоговую книжку):

Отдельно стоит отметить тех, кто может быть иждивенцем (обязательно должны быть занесены в Налоговую книжку):

- несовершеннолетние дети;

- дети, которые продолжают учебу, до достижения 24-летнего возраста;

- внуки и находящиеся на воспитании дети, если с их родителей нет возможности взыскать алименты, в том числе пока ребенок продолжает обучение, но не старше 24 лет;

- несовершеннолетние братья и сестры, в том числе те, кто продолжает обучение, но не старше 24 лет и при условии, что их родители нетрудоспособны;

- лица, находящиеся под опекой или попечительством;

- иждивенцы, указанных выше лиц, а также несовершеннолетние дети неработающих супругов;

- супруги, родители, бабушки,дедушки и дети до 18 лет, которые не работают и имеют инвалидность;

- неработающие супруги, имеющие несовершеннолетнего ребенка с инвалидностью;

- неработающие супруги, воспитывающие ребенка до 3 лет;

- неработающие супруги, у которых 3 и более детей в возрасте до 18 лет или продолжающий учебу до 24 лет, если хотя бы один ребенок до 7 лет;

- неработающие супруги, у которых 5 и более детей до 18 лет или продолжающие учебу до 24 лет.

Плательщики и объект налогообложения

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

Лица, обязанные самостоятельно декларировать доход:

- индивидуальные предприниматели;

- нотариусы, адвокаты, другие лица, занимающиеся частной практикой;

- физические лица по вознаграждениям, полученным не от налоговых агентов;

- физические лица по суммам, полученным от продажи имущества;

- физические лица, резиденты РФ по доходам, полученным от источников, находящихся за пределами РФ;

- физические лица, по доходам, при получении которых не был удержан налог налоговыми агентами;

- физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и других основанных на риске игр;

- физические лица, получающие доходы в виде вознаграждения, выплачиваемого им как наследникам авторов произведений науки, литературы, искусства, а также авторов изобретений;

- физические лица, получающие от физических лиц доходы в порядке дарения.

Пример:

Доходы, полученные лицами от занятия преподавательской деятельностью и проведения консультаций, подлежат обложению налогом на доходы физических лиц.

Для граждан, проживающих в Российской Федерации более 183 дней в году, такие доходы облагаются по налоговой ставке 13%.

В случае получения таких доходов необходимо помнить, что если Вы занимаетесь преподавательской деятельностью либо оказываете консультационные услуги самостоятельно, на основании договора гражданско-правового характера, Вы обязаны отразить полученные доходы в налоговой декларации и представить ее не позднее 30 апреля года, следующего за годом получения рассматриваемых доходов, в налоговый орган по месту жительства. И не позднее 15 июля того же года уплатить исчисленную в налоговой декларации сумму налога в бюджет.

В соответствии со ст.217 НК РФ не все доходы физических лиц облагаются НДФЛ

Доходы, облагаемые НДФЛ

Доходы, не облагаемые НДФЛ

- от продажи имущества, находившегося в собственности менее 3 лет;

- от сдачи имущества в аренду;

- доходы от источников за пределами Российской Федерации;

- доходы в виде разного рода выигрышей;

- иные доходы.

- доходы от продажи имущества, находившегося в собственности более трех лет;

- доходы, полученные в порядке наследования;

- доходы, полученные по договору дарения от члена семьи и (или) близкого родственника в соответствии с Семейным кодексом Российской Федерации (от супруга, родителей и детей, в том числе усыновителей и усыновленных, дедушки, бабушки и внуков, полнородных и неполнородных (имеющих общих отца или мать) братьев и сестер);

- иные доходы.

Отчетный период

Год

Налоговый период

Год

Порядок уплаты НДФЛ в виде фиксированного авансового платежа распространен на иностранных граждан, прибывших в Российскую Федерацию в безвизовом режиме и работающих на основании патента не только у физических лиц (как было до 2015 года), но и в организациях,у индивидуальных предпринимателей или занимающихся частной практикой лиц (например, адвокатов, учредивших адвокатский кабинет).

НДФЛ в виде фиксированных авансовых платежей уплачивается за период действия патента в размере 1 200 рублей в месяц, с индексацией платежа на коэффициент – дефлятор, установленный на соответствующий календарный год и коэффициент, отражающий региональные особенности рынка труда, устанавливаемый на соответствующий календарный год законом субъекта Российской Федерации (Федеральный закон от 24.11.2014 № 368-ФЗ).

Кто должен сдавать декларацию 3-НДФЛ

- физлица, получившие доходы от юрлиц или физлиц, которые не являются налоговыми агентами, в том числе поступления:

- от сдачи в аренду своего имущества;

- от продажи своего имущества;

- от получения в дар имущества от лиц, не входящих в круг близких родственников (недвижимость, транспорт, акции, доли в организациях и т. п.);

- от источников вне РФ;

- от выигрышей, призов и т. п.;

- от иных источников (в случае если доходы подлежат обложению налогом, а тот, от кого получен доход, не является налоговым агентом);

- физлица, занимающиеся предпринимательством без образования юрлица;

- адвокаты, нотариусы, владеющие частной практикой;

- иностранцы, получившие патент.

Смотрите, как заполнить 3-НДФЛ при продаже квартиры.

Но, кроме случаев, когда подать декларацию обязывает государство, есть также ситуации, когда декларацию 3-НДФЛ физлицо подает, желая получить возмещение от налоговиков уплаченного налога в связи с правом на налоговый вычет или в связи с излишне удержанным налоговым агентом НДФЛ.

Узнайте о заполнении декларации 3-НДФЛ на имущественный вычет.

Какую форму 3-НДФЛ использовать для подачи в 2021 году?

Заполнить и подать декларацию по форме 3-НДФЛ в 2021 году должны следующие категории граждан:

- продавшие имущество в 2020 году — недвижимость и транспорт;

- получившие налогооблагаемый доход в прошлом году, с которого не был удержан НДФЛ;

- желающие оформить налоговые вычет и вернуть часть потраченных средств;

- физические лица, оформленные как индивидуальные предприниматели на общей системе налогообложения (ОСНО), для отчета о своей деятельности за прошедший год;

- Главы КФХ для декларирования дохода за 2020 год.

Все указанные лица заполняют 3-НДФЛ в 2021 году по форме, утвержденной Приказом ФНС от 28.08.20 № ЕД-7-11/615@. Это новый бланк, в который внесены существенные изменения по сравнению с действующим ранее.

Скачать обновленную форму декларации в формате excel можно в данной статье, опустившись в самый ее низ.

Если 3-НДФЛ формируется с использованием программы или личного кабинета налогоплательщика, то необходимость поиска и проверки актуальной формы декларации отпадает.

Полный перечень изменений в налоговой декларации

В таблице ниже собран список тех корректировок, которые были внесены в отчет, действующий с 1 января 2021 года, по сравнению с прежним бланком 3-НДФЛ.

Таблица изменений:

|

Страница 3-НДФЛ |

Что изменилось? |

Кто заполняет? |

|

Титульный лист |

Кроме обновления штрих-кода, никаких изменений не внесено. | Все. |

|

Раздел 1 (итоговые данные) |

В новом бланке разделили ИП и прочих граждан.

Появились два подраздела:

|

Все. |

|

Приложение к Разделу 1 (заявление на возврат налога) |

Появился новый лист, который позволяет формировать заявление на возврат налога – его заполняют те граждане, которые желают получить налоговый вычет и вернуть часть ранее уплаченного НДФЛ.

При этом отдельно составлять такое заявление не нужно, оно уже включено в новый бланк 3-НДФЛ. |

Граждане, рассчитывающие на возврат НДФЛ. |

|

Раздел 2 (Расчет базы и налога) |

Не изменился. | Все. |

|

Приложение 1 (доходы от российских лиц) |

Не изменилось. | Физические лица, продавшие движимое и недвижимое имущество российским лицам.

Граждане получающие налоговый вычет для указания дохода от российских работодателей. |

|

Приложение 2 (доходы от зарубежных лиц) |

В строку 074, где указывается порядок определения прибыли контролируемой иностранной компании, добавился еще один вариант – по правилам для российских организаций. | Физические лица, получившие доход от иностранных лиц. |

|

Приложение 3 (итоги предпринимательской деятельности) |

Не изменилось. | ИП, частнопрактикующие лица, главы КФХ. |

|

Приложение 4 (поступления, освобождаемые от подоходного налога) |

Добавлено поле 090 для указания вида дохода, освобождаемого от налогообложения — материальная помощь от образовательных учреждений учащимся. | Лица, получившие доход, не облагаемый НДФЛ. |

|

Приложение 5 (для возврата налога за лечение, обучение, детей и т.д.) |

Не изменилось. | Граждане, желающие получить стандартный, социальный, инвестиционный вычет. |

|

Приложение 6 (для расчета имущественного вычета с продажи имущества) |

Граждане, продавшие имущество. | |

|

Приложение 7 (Для возврата налога в связи с покупкой имущества) |

Физические лица, купившие недвижимость. | |

|

Приложение 8 (для расчета вычета по ценным бумагам) |

Граждане, желающие получить вычет по ценным бумагам, ПФИ. | |

|

Расчет к прил.1 (показываются сведения о проданном имуществе) |

Изменилась формулировка полей 020 и 040, что не сильно влияет на процесс заполнения новой формы 3-НДФЛ. | Лица, продавшие недвижимость. |

|

Расчет к прил.3 (рассчитываются авансы ИП) |

Новая страница декларации, где ИП отдельно проводят расчет авансовых платежей по налогу для последующего переноса в подраздел 2 раздела 1. | ИП, частнопрактикующие лица |

|

Расчет к прил.5 (возврат налога в связи с уплатой взносов) |

Не изменился. | Граждане, получающие социальный вычет по уплате добровольных пенсионных взносов. |

Инструкции по оформлению

Пошаговые инструкции по оформлению декларации в различных ситуациях:

- при продаже машины;

- при продаже квартиры;

- на вычет за лечение;

- на вычет за обучение;

- на вычет при покупке квартиры.

- на вычет по ипотеке.

Ответственность и штрафы за непредставление и просрочку сроков сдачи декларации 3-НДФЛ

Налоговое законодательство определяет штрафы за нарушения в области декларирования доходов:

- 5 % от суммы не указанной в отчетности прибыли за каждый месяц просрочки (максимально 30 %);

- 20 % за просрочку уплаты налога;

- 40 % за умышленное уклонение от уплаты НДФЛ. За нарушения в крупных размерах (неуплата суммы от 600 тыс. рублей) предусмотрена ответственность по ст. 198 УК РФ.

Декларация 3-НДФЛ заполняется не только после продажи имущества. Документ позволяет вернуть часть уплаченных ранее налогов с прибыли. Для получения налогового вычета необходимо заполнить формуляр и представить декларацию в филиал ИФНС.