Банкротство при ипотеке или кредите

Содержание:

- Как сохранить ипотечное жилье при банкротстве?

- Ипотека и банкротство физического лица: законодательная база

- Как можно сохранить ипотечное жильё

- Банкротство и ипотека: как сохранить квартиру и избавиться от долгов

- Каким образом сохранить квартиру

- Можно ли взять ипотеку после процедуры

- Реально ли сохранить квартиру?

- О процедуре банкротства по ипотеке

- Последствия банкротства при ипотеке физического лица

- Банкротство при ипотеке

- Можно ли взять ипотеку после банкротства физического лица

- Как доказать неплатежеспособность?

- Что будет с ипотечной квартирой при несостоятельности физического лица?

- Когда долги при банкротстве не списываются

Как сохранить ипотечное жилье при банкротстве?

Это стоит прочитать! Что будет, если заемщик не может платить ипотеку

В случае длительного прибывания в данном положении и не выплачивая долг, сохранить имущество довольно трудно. Однако иногда это возможно. Например, банк откажется забирать квартиру, поскольку она находится в плачевном состоянии, и продавать ее не выгодно. Но не стоит тешиться иллюзиями, поскольку такой вариант развития событий встречается крайне редко.

При реструктуризации физическому лицу могут отсрочить задолженность, снизить процент выплат. Конечно, не до самого завершения ипотечного погашения, но какой-то период времени выиграть все же можно.

Еще один вариант развития событий заключается в следующем. С жилья снят залог еще до объявления банкротства. И если квартира является единственной недвижимостью у физического лица, ее не заберут. Однако есть один нюанс. Если залог снят в последние три года, сделка может быть оспорена.

Ипотечная квартира, остается в следующих случаях:

- остаток долга составляет менее 5% от ее общей стоимости;

- просрочка не превышает 3 месяца;

- на территории жилой площади проживают несовершеннолетние дети.

Последний нюанс действует в пользу заемщика лишь до достижении ребенком 18-летнего возраста. Если банк попытается отобрать недвижимость против закона, стоит обратиться в органы опеки, которые всегда принимают сторону детей.

Ипотека и банкротство физического лица: законодательная база

Правовые отношения между ипотечным должником и кредитором регулируются нормативными актами: Гражданским процессуальным кодексом, Законами «Об ипотеке» и «О несостоятельности (банкротстве)». Последний документ начал действовать с 2015 года, позволяя физлицам официально объявить о своей неплатежеспособности, имея основания и доказательства плохого финансового состояния.

Государство дало право обычным гражданам официально заявлять о банкротстве. Такое решение продиктовано ростом закредитованности населения, осложнением финансовой ситуации и, как результат, – увеличением объема просроченных займов. Закон о банкротстве ставит отношения должника и банков в правовое поле, давая обоим субъектам больше маневренности в решении проблемы.

Основные постулаты правового документа о несостоятельности заемщика-физлица:

- Признание банкротом возможно, если суммарная сумма долгов по всем обязательства составляет не меньше 500 тыс. р. Однако если цена имущества, принадлежащего должнику меньше оговоренной величины, то процедура инициации о несостоятельности возможна.

- Суд выносит решение о несостоятельности должника, если тот доказал объективность причин, повлекших финансовый крах. К веским обстоятельствам относятся: утрата работы не по вине заемщика, тяжелая болезнь должника или члена семьи, форс-мажор (авария, пожар и пр.).

- К рассмотрению принимают иски, если срок просроченной задолженности не менее 3-х месяцев.

Однако процедура банкротства намерено усложнена и не доступна многим гражданам с финансовой стороны. Финансовые затраты включают расчет с управляющим – от 25 000 рублей публикацию в Федреестре и издании «Коммерсант» – порядка 15 000 рублей + другие расходы.

В 2018 году финансовое бремя несколько снизилось – пошлину за подачу заявки на признание несостоятельности урезали с 6 тыс. р. до 300 р.

Как можно сохранить ипотечное жильё

Как до начала, так и на любой стадии процесса все права заёмщика сохраняются, а обращение взыскания на залоговое имущество недопустимо до вынесения судебного вердикта. Но обращаться в арбитражный суд следует не с целью избавиться от действующего долга, а для получения отсрочки платежа или изменения формата выплат судебной инстанцией, что позволит сохранить ипотечную квартиру должнику. Доведение процесса до завершающего этапа – реализации имущества гарантированно оставит гражданина без жилья.

До начала процесса

Поскольку до полного погашения ипотеки объект недвижимости находится в залоге, то заёмщик может обратиться в банк для получения более приемлемых условий для погашения кредита:

- Кредитные каникулы. При возникновении временных финансовых трудностей гражданин может попросить о предоставлении времени, в течение которого будут уплачиваться только проценты до стабилизации материального положения.

- Рефинансирование ипотечного кредита. Перекредитование на более выгодных условиях позволит получить увеличение сроков и уменьшение процентной ставки благодаря плавному снижению ставки Центробанка и длительности ипотечного кредитования.

- Реструктуризация долга. Банковская реструктуризация отличается от судебной, поскольку решение об условиях принимается банком, прописывающим график погашения с увеличением срока. Однако это позволяет уменьшить ежемесячную сумму платежей, что отразится на «пошатнувшемся» семейном бюджете до приобретения финансового равновесия.

- Получение государственной поддержки. На рассрочку платежей через АИЖК можно претендовать ограниченному кругу лиц.

Если попытки договориться с банками не увенчались успехом, то следует получить отказ в письменной форме. Это будет свидетельством прохождения этапа досудебного урегулирования, понижающем шанс обвинить заёмщика в преднамеренном банкротстве.

До обращения в суд физическому лицу целесообразно с банком решить вопрос о реализации предмета залога. Признание банкротом не позволит возвратить часть денежных средств, поскольку все финансовые потоки будут направлены на погашение требований кредиторов.

В ходе процедуры

Пользоваться ипотечной квартирой при банкротстве можно в ходе процесса несостоятельности до достижения завершающей стадии – реализации согласно описи. Введение этапа реструктуризации даёт возможность гражданину на трёхлетний период:

- приостановить начисление штрафов, пень, неустоек, предусмотренных договором за исключением текущих платежей;

- представить план погашения, на составлении которого выделяется два месяца, а на период разработки и одобрения судебной инстанцией можно не платить все кредиты, включая ипотечный;

- получить кредитные каникулы сроком до 4-х месяцев;

- остановить выплаты по исполнительным листам за исключением алиментов и компенсаций причинённого вреда сторонним лицам;

- получить мораторий на удовлетворение требований кредиторов.

Альтернативный вариант – мировое соглашение. В отличие от реструктуризации график платежей не ограничен трёхлетним периодом.

Банки могут быть заинтересованы не доводить процесс до реализации имущества и участвовать в разработке графика, поскольку при погашении задолженности заёмщиком получат большую экономическую выгоду.

Банкротство и ипотека: как сохранить квартиру и избавиться от долгов

Вердикт относительно дальнейшей судьбы залогового жилья зависит от ряда факторов: наличия просрочек по ипотеке, лояльности кредитора, наличия другого имущества и первоначальных условий выдачи ссуды. Исходя из судебной практики, можно выделить некоторые типовые ситуации.

Задолженность по ипотеке отсутствует

Несмотря на значительную закредитованность объем просроБченных ипотек заметно ниже, чем по другим кредитным продуктам. Боясь лишиться жилья, население в первую очередь оплачивает ипотечные взносы, а уже потом – погашает автокредиты, потребы и кредитные карты.

Поэтому очень распространены ситуации, когда долги по потребительским ссудам превышают 500 тыс. р. и должник вправе претендовать на статус банкрота. Однако некоторые юристы не советуют инициировать процесс несостоятельности из опасения утраты жилья.

На деле ситуация отличается. Несмотря на оговорку об отчуждении залоговой недвижимости в счет погашения долгов, банк не вправе забрать жилье, если заемщик в полной мере выполняет взятые на себя обязательства. Эта норма прописана в ст. 50 закона «Об ипотеке». Тем более, на получение возмещения от продажи залога не вправе претендовать другие кредиторы.

Некоторые рискуют и идут на хитрость – для погашения ипотеки набирают потребительские займы. После расчетов с жилищным кредитором попадают в долговую яму по беззалоговым ссудам и объявляют себя банкротом. Если выкупленный дом, квартира являются единственным жильем, то недвижимость имеет иммунитет на взыскание. Однако подобные махинации чреваты потерей другого имущества и испорченной кредитной историей.

Долги по ипотеке – реструктуризация долга

Суд в одностороннем порядке, без согласия банка, может назначить реструктуризацию текущей задолженности по ипотеке. Процедура возможна при выполнении ряда условий:

- у заемщика отсутствует непогашенная судимость по преступлениям экономического характера;

- наличие дохода, достаточного для оплаты «обновленных» платежей и проживания;

- за последние восемь лет реструктуризация не проводилась, а должник в предшествующую пятилетку не признавался банкротом.

Заявитель и кредитор могут предложить собственные варианты погашения, окончательный выбор за кредитным собранием

Важное условие реструктуризации – погашение возникших долгов в течение трех лет. Изменения могут касаться снижения платежа и штрафов, пересмотра договора по более выгодным условиям

Дополнительные преимущества введения реструктуризации:

- остановка начисления пени, штрафных санкций;

- запрет банкирам названивать должнику – оплату контролирует управляющий;

- мораторий на удовлетворение претензий кредиторов;

- возможность активации «долговых каникул» в пределах 4-х месяцев;

- остановка исполнительных дел, кроме долгов по алиментам.

Заключение мирового соглашения

Независимо от стадии судебного производства стороны могут подписать компромиссный договор. Новация подразумевает внесения изменений в порядок возврата долга, перерасчет процентов, пересмотр графика. По сути, это та же реструктуризация, но на более «мягких» условиях: требования к доходу лояльны, срок возврата может составлять более трех лет.

Преимущества мирового соглашения для заявителя очевидны:

- сохранение имущества в собственности;

- экономия на судебных издержках;

- возможность закрыть долги.

Банки часто идут на такой шаг, не желая затягивать судебный процесс. Вторая причина – у клиента нет ценного имущества, а ипотечную недвижимость продать не удастся – отсутствует долг по ипотеке или доля жилья принадлежит несовершеннолетнему.

Банкротство и ипотека с несовершеннолетними

Исход решения зависит от того, принадлежит ли ребенку доля залоговой недвижимости. Возможно два варианта:

- Ипотека с материнским капиталом. Популярная государственная программа кредитования молодых семей никоим образом не защищает права детей при банкротстве их родителей. При заключении договора, заемщик обязуется выделить ребенку долю только после полного расчета с банком. А значит, на момент принятия решения о реализации ипотечного жилья, формально дети не являются собственниками – права кредитора законодательно признаны первоочередными.

- Прописаны несовершеннолетние. Для реализации ипотеки с долевым участием или пропиской несовершеннолетнего могут возникнуть сложности. Такая сделка требует одобрения органов опеки, которое они вряд ли выдадут.

Как правило, на одного ребенка приходится порядка 8%, но это дает им право или их представителям (родителям) первоочередного выкупа залоговой недвижимости.

Каким образом сохранить квартиру

Способов, как сохранить ипотечную квартиру при банкротстве, не так уж и много. Первый и самый маловероятный сценарий – кредитор откажется забирать имущество. Например, если квартира окажется в очень плохом состоянии, и её продажа потребует длительного времени.

Второй вариант – была произведена реструктуризация ипотеки при банкротстве физического лица через суд. В таком случае размер платежей снизится до приемлемых величин, имущество снимается с реализации и выплата долга становится более комфортной.

Третий вариант, подходящий для физических лиц с ипотекой – ещё до объявления банкротства жильё оказалось выведенным из-под залога, например, во время рефинансирования. Если квартира окажется единственным жильём, то суд позволит её сохранить за плательщиком, и она не будет включаться в конкурсную массу. Однако следует учесть, что если такая процедура была проведена в последние 3 года, то управляющий может оспорить эту сделку.

Реструктуризация через суд

Обращение в суд с иском о банкротстве ещё не означает, что списание долга посредством реализации имущества является единственным вариантом исхода дела. Но возможны ещё три:

- составление мирового соглашения;

- реструктуризация долга;

- отказ от признания гражданина банкротом.

Обычно варианты применяются, когда у потенциального банкрота имеется только один кредитор, например, выдавший ипотеку, а также заемщик обладает постоянным доходом и в принципе способен выплачивать долги.

Во время реструктуризации суд:

- отменяет начисленным банком пени и штрафы;

- уменьшает размер процентной ставки до ставки рефинансирования ЦБ РФ;

- изменяет размер месячного платежа так, чтобы он составлял не более 50% официального дохода плательщика.

Срок рассмотрения такого дела эквивалентен стандартному банкротству, однако последующей процедуры в виде описи и продажи имущества не следует.

Какова отсрочка реализации ипотечной квартиры

В случае если, судом назначено банкротство, обладатель заложенного имущества может ходатайствовать об отсрочке реализации ипотечной квартиры по уважительным причинам. Например, у него действительно нет другого жилья и ему придётся в буквальном смысле оказаться на улице.

Брак, банкротство и ипотека

Самые сложные ситуации возникают, если супруга признают банкротом, а квартира куплена в ипотеку и является совместно нажитым имуществом. По общему правилу, залоговое жильё при банкротстве изымается в пользу кредитора, тот его реализует или же возвращает собственникам.

Если собственников несколько, то при реализации жилья должны быть соблюдены интересы остальных, а не только банкрота. Им выплачивается денежный эквивалент доли. Это касается и супругов, и детей, и прочих собственников, в т. ч. не родственников. Размер доли определяется:

- брачным договором;

- свидетельством о праве собственности (при разделении долей);

- при общей собственности супругам принадлежит по 1/2 доли в имуществе.

Если кредит на квартиру оформлен до брака, то он считается личным имуществом супруга. Если банкрот – другая сторона, то квартиру этот процесс не затронет. Как в ситуации, когда при разделении имущества будущему банкроту не досталось доли

Однако важно, чтобы разделение производилось минимум за 3 года до объявления банкротства, иначе суд может оспорить эту сделку

Когда имеет смысл производить банкротство с ипотекой

Некоторые задумываются, как связаны ипотека и банкротство физического лица и стоит ли подавать на несостоятельность. По общему правилу, если у заёмщика не хватает финансовых возможностей обслуживать долг, то ему лучше объявить себя банкротом. Это позволит ему избавиться от обязательств и фактически начать новую жизнь.

Однако ипотечная квартира банкрота с большой вероятностью будет потеряна. Поэтому, если доход имеется, а финансовые трудности имеют временный характер, лучше попытаться произвести реструктуризацию. Проще не обращаться в суд, а идти в банк и договариваться со специалистом по работе с просроченной задолженностью. Вполне возможно, что такому клиенту будут предложены альтернативы банкротству, которые не повлекут утраты ипотечной квартиры.

Можно ли взять ипотеку после процедуры

Признание банкротом не запрещает гражданину прибегнуть в очередной раз к услугам заимодателей, требуя лишь сообщить о проведенной процедуре.

Закон не прописывает запрета на получение новых кредитов хоть на следующий день после завершения процедуры. Взять ипотеку можно, если её дадут. Банки не являются благотворительными организациями, а работают на коммерческой основе, сводящейся к минимизации финансовых рисков.

Несмотря на отсутствие просрочек по ипотечному кредитованию, банкротство распространяется на все долговые обязательства. Если процесс дошёл до финальной стадии, то приобретённую квартиру в ипотеку включают в конкурсную массу и реализовывают наряду с другим имуществом. Инициируя процедуру, гражданин обязан помнить о том, что банкротов наполовину не бывает.

С этой статьёй читают:

Банкротство физических лиц при ипотеке. Что будет с квартирой?

2021 zakon-dostupno.ru

Реально ли сохранить квартиру?

Самый популярный вопрос, который задают должники на консультации: возможно ли остаться с залоговой квартирой при запуске процедуры банкротства? При грамотном анализе ситуации опытный адвокат найдет законный способ отсрочить момент реализации имущества или избежать его. Вот самые распространенные варианты:

Привлечение к банкротству представителей органов опеки. Идеально для тех семей, у которых в ипотечной квартире проживают несовершеннолетние дети. В таком случае до наступления совершеннолетия признавшее себя банкротом физическое лицо сможет беспрепятственно проживать в этом жилье. Защита прав детей в приоритете, поэтому даже при вынесении судом решения о реализации залогового жилья можно обратиться в органы опеки за защитой. С поддержкой опытного адвоката можно отсрочить момент на несколько лет, за которые жизненная ситуация может измениться. Возможно, к этому моменту вы сможете накопить на собственное жилье или расплатиться по долгам.

Не допускать запуска процедуры реализации имущества. Это вторая стадия банкротства, наступающая после реструктуризации долгов. На первой стадии необходимо придерживаться разработанным планом и попытаться погасить имеющиеся задолженности перед кредиторами. Этап продолжается три года и только после него наступает момент реализации

Важно: для получения права на трехлетнюю реструктуризацию нужно располагать постоянным доходом, размер которого давал бы шансы на своевременный расчет по долгам.

Отказ от кредитных обязательств по ипотечному кредиту. Очень тонкий и неоднозначный момент, который находится на грани положений Федерального закона № 127 о банкротстве

При отказе от обязательств по ипотеке все требования кредитор переадресует поручителям и созаемщикам. Если они платежеспособны, то банку гораздо проще взыскать задолженность с них, чем пытаться через процедуру банкротства получить деньги с настоящего должника. Без поддержки опытного кредитного юриста шансы на успех минимальны, поэтому не спешите с принятием решений: последствия могут стать необратимыми.

Практика показывает, что, когда у заемщика нет других кредитов и задолженность образовалась лишь по ипотеке, можно попытаться заключить мировое соглашение и разработать индивидуальный план реструктуризации долга без потери ипотечного жилья. Банки прекрасно знают, что процедура банкротства сложна и не всегда позволяет быстро получить заемные средства. Порой одного намерения объявить себя банкротом достаточно, чтобы кредитор пошел на рациональные и взаимовыгодные варианты решения проблемы.

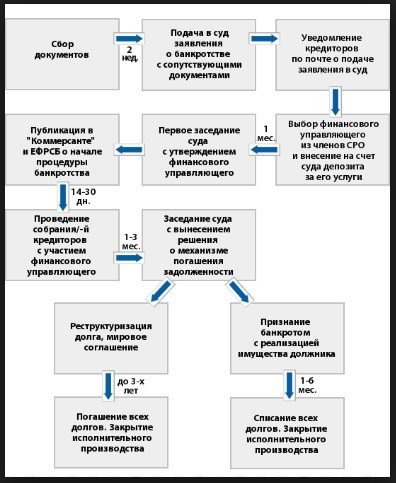

О процедуре банкротства по ипотеке

У физического лица есть шанс подать заявление для запуска механизма банкротства:

- Первым делом нужно поинтересоваться реструктуризацией долга в банке, если денежные затруднения возникли временно и заемщик в силах сам погасить долг.

- Погасить кредит можно с использованием рефинансирования ипотеки в другом банке.

- Обратиться за сопровождением в специальное ипотечное агентство с шансом списать от 20 % долга заемщика.

- Воспользоваться статусом банкрота, который строится на основе судебного решения с целью признания заемщика таковым (реализуется квартира с торгов, а полученная сумма идет на погашение долгов).

Для примера: условия рефинансирования кредитов в ПАО “Сбербанк”.

Для примера: условия рефинансирования кредитов в ПАО “Сбербанк”.

Последствия банкротства при ипотеке физического лица

Перед тем, как сделать какой-либо шаг, нужно тщательно его обдумать и в первую очередь подумать о последствиях. Проблемная ипотека, банкротство – все это сложно и не всегда выгодно. И если решаться на такой шаг, то стоит правильно расставить все приоритеты. Лучше будет проконсультироваться с опытным юристом. Хотя и дает банкротство физических лиц при ипотеке преимущества, недостатков и серьезных последствий тоже немало:

-

в будущем могут возникнуть проблемы с получением кредита;

-

в ближайшие 5 лет инициировать повторное банкротство невозможно;

-

будут введены ограничения на занимание определенных должностей и занятие бизнесом;

-

должник не сможет оформлять некоторые сделки без согласования с финансовым управляющим;

-

распоряжаться собственными средствами можно только при согласовании с финансовым управляющим;

-

нельзя выехать за границу;

-

процедура банкротства может быть значительно растянута во времени;

-

будет осуществлено снятие залога, и квартира выставится на торги;

-

информация о банкротстве появится в СМИ, будет доведена до работодателя.

Также стоит учесть, что процедура признания финансовой несостоятельности связана с немалыми расходами. В первую очень нужно оплатить государственную пошлину. Придется оплачивать почтовые расходы, организацию торговой площадки, публикации в СМИ, вознаграждение управляющего и другие расходы.

Банкротство при ипотеке

Несмотря на то, что банкротство, обусловленное неспособностью гражданина нести свои денежные обязательства по ипотеке, действительно может стать эффективным выходом из ситуации, подходить к принятию решения об обращении в арбитраж следует предельно осторожно:

- Вы должны рассматривать банкротство в такой ситуации не как способ избавиться от долга и требований банка, а как способ получить выгодный вариант реструктуризации задолженности либо рассрочки/отсрочки. Почему? Все просто. Если вы пойдете на банкротство ради аннулирования долгов, пусть и с частичным их погашением в ходе реализации разного рода процедур, вероятность потерять приобретенное по ипотеке жилье близится к 100%. При этом вы еще и понесете довольно-таки приличные затраты, поскольку банкротство можно назвать дорогим удовольствием.

- Перед тем как вы обратитесь в суд, у вас должен быть четкий план, конкретные цели и задачи. Вы должны понимать, на что готовы пойти в ходе банкротства, какие у него последствия, что вы можете потерять, а что приобрести.

- В идеале лучше приглашать «своего» финансового управляющего, а не ждать, пока его выберет суд. Не исключено, что это потребует бо́льших затрат на оплату вознаграждения, но и эффективность для вас будет выше. Правильно выбрать финансового управляющего – сложно, поскольку нужно разбираться в юридических аспектах. Обязательно стоит предварительно хотя бы проконсультироваться с юристом. Лучше, конечно, поручить процесс банкротства юристам, но это увеличит затраты.

Если судить с позиции заемщика-должника, по отношению к объекту ипотеки (квартире, иному жилью) в рамках банкротства правила не очень сильно разнятся с тем, как если бы банк по своему усмотрению начал взыскание долга в судебном порядке, в том числе путем обращения взыскания на залоговое имущество. Но у банкротства есть целый ряд очень существенных преимуществ, если вы ставите задачу сохранить жилье за собой:

- Инициирование банкротства и принятие заявления арбитражем с началом любой из процедур реструктуризации долга приостановит все исполнительные производства, а равно судебные процессы по взысканию. Это большой плюс, когда в рамках ипотеки банк уже приступил к процедуре взыскания долга, заявил в суд требование об обращении взыскания на залог либо уже получил исполнительный документ. Благодаря банкротству вы фактически получите отсрочку, даже если реструктуризация долга ни к чему не приведет.

- Помимо реструктуризации, банкротство предусматривает и достижение сторонами мирового соглашения. Не стоит сразу отказываться от такого варианта. Крупные, ведущие банки часто идут на это, при этом готовы предложить, в общем-то, неплохие условия.

- Банкротство само по себе достаточно эффективно действует на банк, который в силу разных причин отказывает заемщику в реструктуризации ипотечного долга. Признание должника банкротом гораздо более продолжительный процесс, чем взыскание в обычном судебном порядке, а при определенных условиях может длиться годами. Часто так бывает, что одно лишь заявление банку о своих намерениях обратиться в арбитраж по поводу банкротства заставляет финансовое учреждение серьезно подумать, прежде чем отказывать в реструктуризации. Перспектива банкротства заемщика для банка далеко не всегда выглядит радужной. Да, он, конечно, с высокой долей вероятности получит определенное возмещение, но каким оно будет, как долго его придется ждать – эти вопросы будет открытыми довольно-таки долго.

Можно ли взять ипотеку после банкротства физического лица

В отдельных случаях вполне реально взять ипотеку после банкротства физ лица — как это сделать и какие существуют ограничения, рассмотрим ниже.

Что будет с кредитной историей должника после банкротства?

Прежде чем понять, можно ли взять ипотеку после банкротства физического лица, стоит определиться, как факт банкротства влияет на кредитную историю заёмщика. Ведь кредитный рейтинг гражданина — это основной фактор, напрямую влияющий на принятие банком решения о выдаче кредита. И в процессе банкротства гражданина он меняется по целому ряду причин:

1. Одним из условий подачи документов на признание должника банкротом является наличие просрочки по действующим кредитным обязательствам. Все они будут отражены в КИ заёмщика, что снижает общий кредитный рейтинг.

2. Наличие просуженных задолженностей в прошлом (также списываемых в ходе банкротства) негативно отражается на кредитной истории.

3. При объявлении должника банкротом в КИ появляется соответствующая запись о списании долга.

Но даже это не означает, что взять ипотеку после банкротства физ лица становится невозможно. Многое зависит от своевременности подачи должником заявления на банкротство и его действий в ходе процедуры признания личной несостоятельности.

Почему банки лояльны к банкротам

Объяснить лояльность кредитных организаций к действительным банкротам довольно просто: их действия (признание несостоятельности в суде) свидетельствуют о высокой финансовой дисциплине. То есть, при невозможности исполнять свои кредитные обязательства должник выбрал единственно верное решение — объявил себя банкротом и погасил часть задолженности через процедуру реструктуризации долгов или реализации имущества.

Тогда банкрот перед банками оказывается в более выгодном положении перед «вечными» должниками, скрывающими от кредиторов. И у них есть немаленькие шансы взять ипотеку после банкротства физ лица.

В каких случаях ипотеку банкроту не дадут

Отказ в выдаче даже небольшого займа, не говоря уже про ипотечное кредитование, может быть обусловлен рядом причин:

- банкротство гражданина было инициировано одним из его кредиторов, в то время как сам он не предпринимал активных действий по решению проблем с просроченными задолженностями;

- у заёмщика отсутствует подтверждённый доход, либо размер его официального дохода мал для предоставления кредита;

- прошёл небольшой срок с момента признания физ лица банкротом. На практике, в течение полугода после завершения процедуры банкротства взять новый кредит затруднительно.

Стоит помнить, что одним из последствия банкротства является возложение на должника обязательств по информированию банков о своём статусе в 5-летний период при открытии счетов или подаче заявок на кредит. Утаивание этой информации от кредитной организации может стать причиной отказа в выдаче ипотечного займа.

Как оформить ипотеку банкроту

Чтобы взять ипотеку после банкротства физ лица, стоит следовать ряду рекомендаций:

- перед оформлением ипотеки взять и погасить 1–2 небольших займа. Но только в банках — МФО в этом случае не подойдёт;

- по возможности, приобрести имущество, которое можно дополнительно использоваться в качестве залога;

- открыть депозитный счёт в банке и разместить в нём средства.

Стоит помнить, что при выдаче кредита банкроту банк учитывает риски, поэтому процентная ставка по ипотеке может быть повышенной. Но не всегда — всё зависит от конкретного банка.

Узнать, можно ли взять ипотеку после банкротства физического лица просто — достаточно обратиться в банк и подать заявку, сообщив исключительно правдивые данные о себе. Для дополнительной гарантии кредитная организация может увеличить число поручителей при оформлении ипотеки.

Важно помнить, что признание себя банкротом — это эффективный и абсолютно законный способ решить вопрос с просроченными задолженностями. И это возможность для гражданина начать свои финансовые отношения с банками с чистого листа, избежав совершённых в прошлом ошибок

Как доказать неплатежеспособность?

Прежде чем подать иск в суд, должнику стоит обратиться в сам банк, где он оформлял ипотеку, а также написать заявку с просьбой отсрочить платежи, осуществить реструктуризацию долга и прочее.

Неплатежеспособность

определяется, исходя из анализа:

- выписки по счетам;

- совершение сделок заемщика за период 3 года;

- доход за месяц (личных и членов семьи, с которыми проживает должник);

- состав имущества;

- дополнительные виды заработка (если они имеются).

После официального признания неплатежеспособности, осуществляется инвентаризация имущества должника, чтобы определиться с последующей реализацией. Вырученные средства пойдут на погашение задолженности перед банком.

Даже если ипотека в результате будет погашена, в дальнейшем обанкротившийся заемщик попадает под ряд ограничений. Например, он не сможет взять кредит в течение 5 лет. . Ограничения касаются и профессиональной деятельности. На протяжении трех лет бывший заемщик не сможет занимать высокоруководящие должности.

Что будет с ипотечной квартирой при несостоятельности физического лица?

Самый актуальный вопрос для должника перед началом процедуры банкротства по ипотеке очевиден: что будет с квартирой. Чтобы ответить на него, необходимо понять суть мероприятия и более подробно рассмотреть его правовые аспекты.

Во-первых, как уже было отмечено, запуск процедуры не означает автоматического списания долгов. Сначала арбитражный управляющий предпринимает все возможные действия для того, чтоб удовлетворить требования кредиторов за счет активов должника. В конкурсную массу, предназначенную для распродажи не включают четыре вида имущества будущего банкрота:

- личные вещи;

- средства для ведения профессиональной деятельности;

- специализированный транспорт для инвалидов;

- единственное жилье.

Последний пункт списка привел к появлению устоявшегося мнения: если ипотечное жилье является единственным, оно не будет включено в конкурсную массу, а затем продано. Такая трактовка норма законодательства является ошибочной.

При банкротстве физических лиц купленное в ипотеку единственное жилье рассматривается как обычный актив и подлежит взысканию как предмет залога. Другими словами, квартира или дом будут включены в конкурсную массу, а потом проданы, как любое другое имущество проблемного заемщика.

По итогам сказанного можно сделать однозначный вывод. В процессе банкротства не имеет значения, является ли купленное в ипотеку жилье единственным. Любой предмет залога взыскивается в пользу кредиторов.

Возникает вполне логичный следующий вопрос. Имеет ли смысл запускать процедуру банкротства для ипотечного заемщика? Внимательное изучение различных юридических аспектов мероприятия позволяет дать на него утвердительный ответ. Можно выделить несколько оснований для этого.

Во-первых, на начальной стадии банкротства допускается возможность реструктуризации долгов на условиях, выгодных обеим сторонам – и кредиторам, и должнику.

В подобной ситуации первые получают гарантии возврата хотя бы части средств, причем в четко озвученные сроки, а второй несколько снижает финансовую нагрузку на собственный бюджет. Вполне возможно, что это позволит рассчитаться по ипотеке и сохранить жилье.

Второй аргумент «за» процедуру банкротства – прекращение исполнительных производств и любых действий со стороны кредиторов по взысканию долга. Любой человек, имеющий опыт общения с коллекторами, по достоинству оценит такую возможность. Тем более – если учесть другой немаловажный бонус – приостановку начисления пеней и штрафов.

Отдельного упоминания заслуживают валютные ипотечники, которые до недавнего времени были весьма многочисленной категорией проблемных заемщиков.

Сегодня такие кредиты уже не выдаются, а каких-то 5-6 лет назад любая очередная девальвация национальной валюты приводила к массовым разорениям заемщиков, которые попросту не имели возможность обслуживать кредит далее.

В этом случае процедура банкротства позволяла если не сохранить жилье, то по крайней мере прекратить дальнейшее лавинообразное нарастание долгов.

Необходимо учитывать еще один важный правовой аспект. Залогодержатель, каковым в данном случае выступает выдавший ипотеку банк, должен включить свои требования к заемщику в реестр кредиторов. В противном случае он теряет право взыскивать имущество с клиента вне процедуры банкротства, даже если последний прекращает платить по ипотечному кредиту.

Важно. Не менее серьезное значение имеет другое правило

После запуска процедуры банкротства должник теряет возможность выборочной оплаты одних долгов в ущерб другим. Любой подобный платеж будет остановлен или отменен арбитражным управляющим. Кроме того, такая попытка негативно воспринимается судьей и может привести к малоприятным санкциям с его стороны.

Когда долги при банкротстве не списываются

Во избежание мошеннических действий со стороны недобросовестных граждан в 154-ФЗ определены условия, когда долги при оформлении личного банкротства не могут быть списаны. Такое возможно, если банкрот:

- привлечен к ответственности за неправомерные действия при банкротстве, преднамеренное или фиктивное банкротство;

- не предоставлял документы или искажал сведения в деле о банкротстве;

- совершил мошеннические действия при получении кредитов.

Важно

Если при банкротстве суд выявит признаки обмана или мошенничества, то может привлечь к административной и уголовной ответственности. К самым тяжелым последствиям приводит преднамеренное банкротство (ст. 196 УК-РФ) и фиктивное банкротство (ст. 197 УК-РФ) — лишение свободы сроком до 6 лет.

Кроме того, при банкротстве физлица не подлежит списанию задолженность по алиментам, а также обязательства по возмещению морального вреда, умышленного причинения вреда имуществу, вреда здоровью.