Овердрафт

Содержание:

- Что такое овердрафт

- Советы держателям овердрафт-карт

- Что это такое

- Овердрафт — бесплатный сыр для клиента

- Овердрафт по зарплате

- Как получить овердрафт по картам Тинькофф, Сбербанк, ВТБ, Альфа Банк, ПромСвязьБанк

- Как отключить овердрафт

- Овердрафт для кредитной карты

- Транши для юридических лиц

- Банки предоставляющие карты с овердрафтом

- Что такое овердрафт?

- Плюсы и минусы овердрафта и что он дает грамотному пользователю?

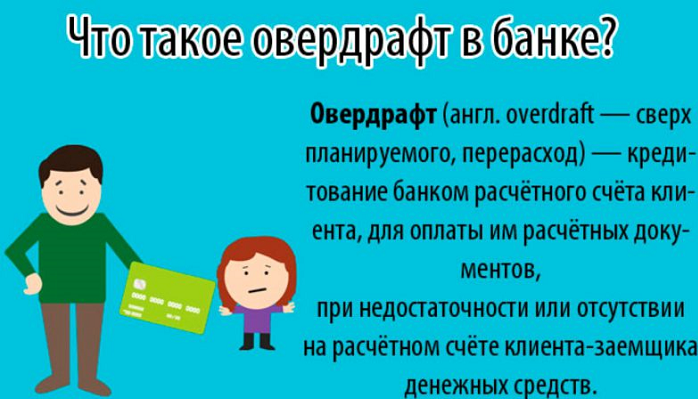

Что такое овердрафт

Овердрафт — это услуга, которая выражается в том, что банк на некоторое время предоставляет владельцу карты денежные средства под проценты. Сам термин в переводе с английского означает «сверх проекта». То есть банк разрешает клиенту потратить немного больше той суммы, которая находится у него на счету (взять в долг, «уйти в минус»).

Кредитная организация предоставляет возможность использовать овердрафт только в том случае, если уверена, что задолженность в скором времени будет погашена. Поэтому услуга чаще всего доступна держателям зарплатных карт, на которые регулярно поступают денежные средства. А также юридическим лицам, пользующимся своими расчетными банковскими счетами постоянно.

Чтобы понять, как действует услуга, рассмотрим следующую ситуацию. Представьте, что вам срочно потребовались деньги на какие-нибудь непредвиденные расходы. К примеру, сломалась стиральная машина. Зарплату вы получите лишь через три недели, а стирать вещи необходимо каждые 2-3 дня. Приобрести стиральную машину придется в любом случае, но целых 3 недели стирать вручную не хочется. Удобнее взять нужную сумму у банка и вернуть с ближайшей зарплаты. Причем для погашения задолженности не нужно идти в отделение. Как только деньги поступят на вашу карту, автоматически спишется долг, включая набежавшие проценты.

Так как овердрафт предоставляется на короткие сроки, процент набегает небольшой. Поэтому многим нравится пользоваться этой услугой. Представьте, что взяли у банка в долг 10 тысяч рублей под 20 % годовых, а через 4 дня на ваш счет уже поступили деньги. В этом случае сумма процентов составит менее 30 рублей. Совсем немного, правда? Выходит, услуга действительно удобна. Особенно для тех, кто привык иметь дело с кредитами.

Что такое неразрешенный (технический) овердрафт по карте банка?

Если клиент потратит все имеющиеся на счету средства и выйдет за границы установленного банком лимита, возникнет технический (неразрешенный) овердрафт. На сверхлимитную сумму устанавливают иные проценты. Например, по разрешенному овердрафту нужно выплачивать 20 % годовых, по техническому – 55 %. Сверхлимитную задолженность обязательно гасить в течение нескольких дней. В противном случае банк вправе оштрафовать заёмщика (как правило, сумма оказывается значительной).

Нельзя выйти за пределы установленного лимита и потратить «дополнительные» средства, когда захочется. Банк просто не даст этого сделать. Неразрешенный овердрафт становится возможным только в следующих ситуациях:

- Технические ошибки. Бывают случаи, когда на счет клиента по ошибке дважды поступает определенная сумма. Рано или поздно это обязательно обнаруживается, а «лишние» деньги автоматически списываются. Превышение лимита может произойти, если владелец карты уже истратил «дополнительные» средства.

- Неподтвержденные операции. Когда клиент совершает покупку, а с карты списывают средства по другой, более ранней операции (оплата мобильного тарифа).

- Валютный курс. Предположим, человек оплатил покупку с рублевой карты в евро, долларах или другой валюте. В этот момент произошел расчет займа по текущему курсу. Если курс изменится до возврата долга, размер заимствованной суммы может увеличиться настолько, что превысит установленный лимит.

Советы держателям овердрафт-карт

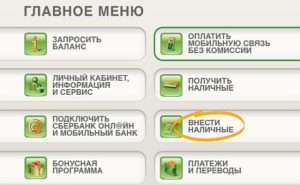

Узнать о наличии услуги на вашей карте можно несколькими способами:

- при обращении в бухгалтерию организации-работодателя;

- в личном кабинете на сайте обслуживающего банка.

Чтобы избежать дополнительных расходов, связанных с оплатой начисленных процентов, штрафов или пеней, необходимо постоянно контролировать свой дебетовый счет. Некоторые терминалы (банкоматы) могут показывать общую сумму доступных средств, включающую в себя овердрафт и начисленную зарплату.

Операции по снятию денежных средств или оплате товаров/услуг лучше производить на следующий день после начислений, так как не всегда денежные средства – начисленная заработная плата – поступают на счет быстро. Могут возникнуть технические неполадки, и списание произойдет за счет овердрафта, так как его сумма всегда в вашем распоряжении.

Компьютеры Что такое сетевая карта?

Любая современная вычислительная система является комплексом взаимодействующих между собой устройств, каждое из которых выполняет какие-либо специфические функции. К примеру, видеокарта предназначена для формирования …

Образование Что такое легенда карты? Виды условных картографических обозначений

Путешествия Что такое дорожная карта? Современные разновидности

В последнее время автомобилисты стали намного реже пользоваться обыкновенными бумажными картами дорог, которые раньше хранили у себя в бардачке, чтобы при необходимости достать, развернуть и сверить путь с обозначенны…

Технологии Что такое post-карта?

Post-карта – это диагностическая плата с цифровой панелью. На индикаторы выводятся коды ошибок материнской платы, благодаря которым специалист может определить, в каком узле персонального компьютера находится не…

Финансы БИН — что такое? Что такое БИН карты?

Для перевода средств с одного счета на другой используется несколько реквизитов: номера карт, Ф.И.О. получателя и отправителя, название банка и т. д. Хорошая новость заключается в том, что не все эти данные нужно знат…

Финансы Что такое дебетовая карта. Ее возможности

До недавнего времени безналичные платежи были доступны лишь организациям, проводившим такие операции через расчетные счета. Но затем в быт прочно вошли пластиковые карты, которые и гражданам предоставили право не носи…

Финансы Что такое кредитная карта и когда она нужна

Еще совсем недавно большая часть населения в нашей стране не знала, что такое пластиковые карты и для чего они вообще нужны, а спустя несколько лет практически у каждого человека есть хотя бы одно подобно…

Бизнес Что такое технико-технологическая карта?

Огромное значение в кулинарии играет рецептура. В ней описывается приготовление того или иного блюда, а также дается перечень необходимых компонентов. При этом многие повара постоянно изменяют и дорабатывают имеющиеся…

Закон Что такое УЭК? Универсальная электронная карта

Сегодня предстоит разобраться, что такое УЭК. Дело все в том, что прогресс не стоит на месте. И в России придумываются новые, универсальные способы удостоверения личности. Также правительство задумывается над тем, что…

Закон Что такое универсальная электронная карта гражданина РФ. Создание универсальной электронной карты в России

В средствах массовой информации все чаще появляется информация о старте программы по выпуску универсальных электронных карт банками. Однако россияне не стремятся в кратчайшие сроки стать обладателями этого удобного из…

Что это такое

Человек, живущий в 21 веке, охотно пользуется благами цивилизации и инновационными технологиями, облегчающими его существование.

Кредитные карты стали одним из самых востребованных банковских продуктов, поэтому финансовые организации стремятся предложить своим клиентам как можно больше полезных функций и услуг. Овердрафт применяют не только те, для кого приемлема жизнь в кредит, но и те, кого само понятие «займ» пугает.

Не совсем правильно ставить знак равно между терминами «овердрафт» и «кредит». Понятие овердрафт пришло к нам из английского языка и дословно переводится как «перерасход». Иными словами овердрафтом можно назвать превышение кредитного лимита.

Данная опция появилась не случайно. Наверняка, у большинства россиян, активных держателей банковских карт, возникали ситуации, когда в процессе совершения покупки, на карте заканчивались средства, а проведения платежа было невозможным. Чтобы избежать неловких ситуаций, банки предлагают использовать услугу овердрафта.

Стоит сразу отметить, что если банк разрешает провести финансовую операцию по карте с нулевым балансом, то заёмщику автоматически выдаётся кредит со всеми вытекающими последствиями. Кредит не является бесплатным, должник обязан выплатить банку проценты, согласно договору.

Сами банки расценивают овердрафт как отличную опцию,

не требующую серьёзных затрат на её оформление. Действительно, от клиента потребуется

минимум усилий и небольшой пакет базовых документов.

По мнению держателей зарплатных и кредитных карт, овердрафт является крайне выгодной опцией, позволяющей совершать покупки, оплачивать счета и прочее, в тот период, когда баланс карты равен нулю или недостаточен для осуществления всех необходимых манипуляций.

Каждый банк имеет свои особенности по подключению услуги, поэтому необходимо сразу проконсультироваться с менеджером банковской организации обо всех нюансах.

Овердрафт — бесплатный сыр для клиента

«В долг не бери и взаймы не давай», — советовал еще Вильям Шекспир устами своего персонажа Полония. И несмотря на кредитный бум и соблазны рекламы – «Купи сейчас, плати потом», — многие люди предпочитают жить на зарплату и не залезать в долги. Но банкам, живущим на кредитные проценты, как воздух нужны новые заемщики. Особенно те, что держат в банках депозитные вклады. Или получают зарплату на пластиковые карточки. Банки в этом случае оказываются в положении «видит око, да зуб неймет»: ведь вкладчик или «зарплатчик» не платят никаких процентов за пользование собственными деньгами.

С пользователями кредитных карт тоже бывает не легче – многие из них стараются полностью гасить задолженность в льготном периоде. И снова банк остается без дополнительного дохода в виде процента на остаток задолженности. Если перечисленные категории граждан отказываются от всех прочих заманчивых кредитных предложений, у банка остается последнее средство приманить их — предложить овердрафт.

Справка

Дословно овердрафт переводится с английского как «сверх проекта». На практике это означает – строго определенная сумма денег, предоставленная в пользование на строго определенный срок сверх (т.е. «over») текущего остатка на счете («draft»). Основное отличие овердрафта от кредита – он никогда не бывает большим, предоставляется только на короткий срок, только благонадежному клиенту, чьи финансовые дела хорошо известны банку, и чаще всего по инициативе самого банка. Но если у вас есть в банке депозитный счет (не обязательно зарплатный), можно обратиться с просьбой предоставить вам овердрафт, «привязанный» к этому счету. К овердрафту также прибегают юридические лица, на чей расчетный счет регулярно поступают платежи клиентов.

То, как определяется сумма овердрафта и в каких пределах она предоставляется — решает кредитный эксперт в каждом конкретном случае. Обычно овердрафт зависит от размера заработной платы и темпов пополнения счета. Чем более активно движутся деньги на счету, и чем большие суммы вносит клиент при каждой операции, тем выше вероятность предоставления банком солидного овердрафта.

Срок, на который предоставляется овердрафтный кредит, обычно не превышает 30-50 дней. То есть, по истечении этого срока, задолженность подлежит погашению в полном объеме. За пользование овердрафтом банк взимает повышенные проценты. Но это не слишком заметно добросовестному клиенту, так как за месяц–полтора «набегает» не так уж много. Хуже, если возникают просрочки или перерасход.

Овердрафт по зарплате

Банковская карта вправе использоваться и для получения заработной платы. Это постоянный расчет, который иногда уходит в минус. Причинами такого действия могут быть:

- оффлайн операции, которые идут в виде расходных от клиента. То есть это терминалы, которые работают в автономном режиме без связи с кредитным учреждением. Здесь возможна операция сверх лимита. После получения такой информации банком формируется задолженность;

- сразу несколько платежных операций, проведенных друг за другом. То есть операция остается неподтвержденной, а человек об этом даже не знает. И соответственно, кредитор вправе вывести клиента в минус;

- если платежный инструмент используется за границей, то при любой конвертации может образоваться минус. Расчет по банковскому инструменту производят по текущему курсу, а списание может произойти в другое время и уже в иной валюте;

- списание комиссия, платежей с опозданием в расчетном периоде;

- при ошибочном зачислении заработной платы может образоваться минус, если клиент уже снял ее со счета. Соответственно, по документам она может сторнироваться и аннулироваться. А человеку придется погашать задолженность своими сбережениями.

Как получить овердрафт по картам Тинькофф, Сбербанк, ВТБ, Альфа Банк, ПромСвязьБанк

Кратковременный кредит выдают многие банки России, для финучреждений этот вид кредитования выгоден. Сбербанк перевел все дебетовые карты в овердрафтные, и получить их может каждый при условии стабильной заработной платы и постоянной работы.

Разрешенный овердрафт в Сбербанке

Лимит в Сбербанке варьируется в пределах 1-30 тысяч руб., сумма зависит от платежеспособности клиента. Перевод карт Сбербанка в овердрафтные осуществляется при согласии клиента на момент подписания договора.

Если финансовый инструмент отсутствует, необходимо написать заявление и доказать свою платежеспособность. Подтверждается она справками о доходах, движениями средств по дебетовой карте или наличием депозита.

Что такое овердрафт по карте Тинькофф

Два года назад Тинькофф ввел подобный финансовый инструмент для дебетовых карточек Black. Для активации функции необходимо в личном кабинете или через мобильный банк зайти в «Предложения банка», перейти в раздел «Подробнее» и ознакомиться с условиями. Далее кликнуть «Подать заявку», банк рассматривает заявку 1-2 минуты.

Что такое овердрафт по карте Альфа Банка

Интересную карточку выпустил Альфа Банк, это – двусторонний разноцветный пластик. Стороны имеют разный пин-код, чип, магнитную ленту. Лимит по овердрафту Альфа Банка по зарплатной карте «Близнец» — 100 дней без комиссионных. Среди условий получения двухстороннего пластика — стаж от 3-х месяцев на одном месте и регистрация по месту нахождения отделения Альфа Банка.

Овердрафт от ПромСвязьБанка по зарплатной карте

Свои условия по краткосрочному кредитованию предлагает ПромСвязьБанк. Лимит зависит от платежеспособности клиента, не больше 50 % от заработной платы, поступающей на карточный счет или размера выручки. Такой же подход к процентной ставке. Банк рассматривает опыт сотрудничества кредитозаемщика с финучреждением. В качестве обеспечения возврата кредитных средств оформляется поручительство.

Овердрафт от ВТБ 24 по зарплатной карте

Функцию краткосрочного кредитования по умолчанию на заработную карточку ВТБ банк подключает редко. Услуга подключается при подписании договора или по личному заявлению клиента. Кредитозаемщик должен лично прийти в банк и подать заявку.

В ВТБ овердрафт зарплатная карта обслуживается бесплатно. От 750 до 3000 руб. в год будет обслуживание при условии подключения к основной карточке дополнительных. Эти условия предлагаются лицам, получающим заработную плату на карточный счет ВТБ 24. Для предпринимателей действуют несколько другие условия кредитной линии.

| Название банка | Подключение | Процентная ставка | Условия получения |

| Сбербанк | При составлении договора;

заявка на подключение услуги, оформленная онлайн или при личном посещении отделения |

18-20 %годовых для рулевых карточек, 16 % в евро и долларах, 36 % при превышении лимита | Участники зарплатного проекта, юридические лица |

| Тинькофф | При подписании договора, самостоятельно подключение в режиме онлайн | В среднем 20-25% годовых:

От 1 до 3 тыс. руб. – бесплатно; 3 – 10 тыс. руб. – 0,19% в день, 10 – 25 тыс. руб. – 0,16 % в день, от 25 тыс. – 0,24% в день. |

Владельцы зарплатных карточек |

| Альфа Банк | При личном посещении банка | 15-18 % годовых | Владельцы зарплатных и кредитных счетов |

| ПромСвязьБанк | При личном посещении отделения банка | 22 % годовых | Участники зарплатного проекта, предприниматели |

| ВТБ | При подписании договора, при подаче заявки лично в отделении банка | Участники зарплатного проекта, предприниматели |

Как отключить овердрафт

Отключить услугу можно, составив соответствующее заявление в банке. Если у клиента отсутствует задолженность, договор будет расторгнут.

При смене места работы нельзя просто выбросить или самостоятельно уничтожить прежнюю зарплатную карту. Требуется лично обратиться в банк с заявлением и самостоятельно убедиться, что никаких задолженностей не числится. Это убережет от неприятных сюрпризов — внушительной суммы, набежавшей в виде процентов и штрафных санкций за вовремя непогашенный долг.

Ряд банков не предусматривают возможность деактивировать функцию овердрафта. Данное положение должно быть прописано в договоре. В таких случаях, при подписании документов рекомендуется указать нулевой лимит овердрафта.

Овердрафт для кредитной карты

Владелец кредитной карточки вправе рассчитывать на предоставление банковской услуги при условии его платежеспособности. Услугу Сбербанк предоставляет также при наличии подтвержденных дополнительных источников получения дохода, действующего дебетового счета или карточного продукта. Денежные поступления на счет финансовой организации выступают в роли гаранта компенсации задолженности.

Некоторые клиенты подвергают сомнению целесообразность пользования услугой овердрафт по кредитке. Поскольку любые средства с этого счета изначально облагаются банковскими процентами.

Транши для юридических лиц

Кредитная линия или овердрафт для юридических лиц предоставляется для осуществления расчетов и платежей, когда у клиента не хватает собственных средств на счете. Так же, как овердрафт для физических лиц – это краткосрочный возобновляемый кредит.

Юридическим лицам доступны все его виды. Классический (стандартный) возможен не ранее, чем через полгода после открытия расчетного счета в банке. По нему за этот период должны проводиться реальные операции.

Авансовый овердрафт открывается надежному клиенту, или использоваться для привлечения в банк новых.

Овердрафт под инкассацию открывается для торговых предприятий или организаций, оказывающих услуги. Для открытия такой кредитной линии, инкассироваться должно не менее 75 % от выручки, как наличными деньгами, так и безналичными платежами.

Технический овердрафт возможен под оформленные гарантированные платежи на счет клиента либо под валютные операции на Бирже, проводимые через банк.

Как открыть кредитную линию?

Если в банке есть действующий расчетный счет, необходимо подать заявку. Лимит будет равен среднемесячному объему операций, проводимых по нему.

Если открывается авансовый овердрафт для юридических лиц, банк потребует предъявить отчеты из других банков по движению средств на расчетных счетах клиента в течение последнего полугода. Для величины лимита будет иметь значение самый маленький из этих показателей.

Кроме того, для открытия кредитной линии понадобится финансовая отчетность предприятия и сведения о кредиторской и дебиторской задолженности.

При техническом овердрафте не требуется справки о финансовом состоянии клиента.

Лимит, то есть величина суммы, на которую банк позволит уйти в минус клиенту, устанавливается исходя из среднемесячного оборота по его расчетному счету. Договор может предусматривать лимит в размере от 25% до 70 % от этого оборота. В среднем его размер составляет 50 % в большинстве банков.

Процентные ставки

Банк автоматически списывает задолженность со счета клиента при поступлении на него первых же денег. Поэтому плата за транш может быть совсем небольшой, если кредитование и погашение происходят в течение 1 операционного дня. Процентные ставки колеблются от 10 до 20%. Кроме того, банк может брать комиссию за обслуживание овердрафтного счета в размере от 0,17 до 1% от размера предоставляемого кредита. Комиссия может быть единовременной или ежемесячной, зависит от того, каковы условия овердрафта.

Для кредита в валюте ставка меньше. Если кредитная линия открывается под обеспечение, процентная ставка также будет ниже.

Другие условия

Для получения овердрафта юридическое лицо не должно иметь кредитной задолженности перед банком. У него не должно быть неоплаченных требований и выставленных платежных поручений.

Срок, на который заключается договор с юридическими лицами, не превышает 1 года. В течение этого времени банк имеет право менять условия его предоставления, ориентируясь на финансовое положение клиента.

Банки предоставляющие карты с овердрафтом

Практически любой банк готов предоставить овердрафт своему клиенту. Банку это выгодно — так организация зарабатывает деньги на процентах, а условия выдачи гарантируют почти стопроцентный возврат заемных средств. Представляю самые интересные, на мой взгляд, предложения банков по предоставлению овердрафта.

Овердрафт Сбербанк

Овердрафт Сбербанка можно подключить к дебетовой или кредитной карте, доступна для всех карт Classic, Gold, Platinum и Премиум карт Visa или MasterCard. Доступно для физических и юридических лиц. Услуга может быть подключена автоматически или по заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: от 1 000 до 30 000 рублей для частных лиц, от 100 тысяч до 300 тысяч рублей для юридических лиц. Процентная ставка — 18% годовых для рублевых счетов, 16% — для валютных. Срок предоставления — один год. Срок погашения — один месяц. Превышение лимита овердрафта по ставке 36% для рублевого счета, 33% — для валютного счета.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт ВТБ 24

Овердрафт ВТБ 24 доступен для физических и юридических лиц. Услуга может быть по личному заявлению. Лимит устанавливается для каждого клиента индивидуально.

Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 850 тысяч для юридических лиц, до 50 % оборотов по счету. Процентная ставка — от 12,9% годовых, для частных лиц — от 20%. Срок предоставления — один год для физлиц, до 2 лет для юрлиц. Срок погашения — один или два месяца. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- удостоверяющие личность документы;

- анкета по форме банка;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц.

Овердрафт Тинькофф

Для владельцев дебетовых карт у Тинькофф очень гибкие условия овердрафта: суммой до 3 000 можно пользоваться без процентов, при расходе от 3 до 10 тысяч — 0,19% в день, от 10 до 25 тысяч — 0,16% в день, от 25 и выше — 0,24 % в день. Подключить можно в личном кабинете интернет-приложения, дождаться ответа банка и пользоваться средствами, лимит определяется индивидуально. Для юрлиц овердрафт только по программе Тинькофф Бизнес, ставка от 24,9% до 49,9%. Лимит вычисляется из среднемесячного оборота по счету.

Овердрафт АльфаБанк

Овердрафт АльфаБанк доступен для физических и юридических лиц. Пороги подключения: до 50% от дохода, максимум — 300 тысяч рублей; от 300 тысяч до 10 млн для юридических лиц, до 50% от оборота по счету. Процентная ставка — от 13,5% годовых + комиссия за открытие овердрафта 1%, но не менее 10 тысяч, для частных лиц — от 20%. Срок предоставления — один год. Срок погашения — до 60 дней. Превышение лимита овердрафта по ставке 50%.

Оформить можно в офисе банка, список документов:

- заявление;

- договор;

- удостоверяющие личность документы — основной и дополнительный;

- анкета по форме банка;

- подтверждение трудового стажа — для физлица, для юрлица — деятельность от 1 года;

- свидетельство о регистрации — для юрлиц, справка о доходах — для физлиц;

- анкеты и документы поручителей, соучредителей и третьих лиц — для ИП и юрлиц.

Мы рассмотрели такой продукт банков, как овердрафт: плюсы и минусы, достоинства и недостатки. Технически, овердрафт выходит проще и дешевле за счет того, что проценты платятся только на ту сумму, которая идет сверх лимита, в отличие от того же кредита, а вот в общем, если эти проценты пересчитать на долгосрочный период — то продукты практически равноценны. Выбрать именно эту услуги или воспользоваться другими классическими кредитными продуктами — личное дело каждого, главное, помнить о тех недостатках, которые они с собой могут принести, и правильно рассчитывать свои финансовые возможности.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Что такое овердрафт?

Тем не менее банк может предложить альтернативный способ решения ситуации, а именно выдачу краткосрочного кредита, который привязывается к счету клиента. То есть физическое или юридическое лицо может благодаря такому кредиту «уходить в минус», но при поступлении денег на счет обязано сразу гасить ими долг.

Сам лимит ухода в минус может быть привязан как к дебетовой, так и кредитной карте — такой вид кредитования называется овердрафтом. Овердрафт (overdraft) — это фактически «перерасход» средств. При погашении сначала гасится основной долг, а затем уже проценты по нему.

Для того, чтобы установить такой лимит на расчетный счет, есть определенные требования. Как правило клиенты должны обслуживаться в банке не менее одного года, хотя в некоторых случаях офердрафт может устанавливаться автоматически при оформлении карты и нулевом балансе. Поступления денежных средств, а также все расчетные операции должны проходить именно через счет, где хотят оформить лимит.

Лимит овердрафта в свою очередь может зависеть от разных факторов — обычно это средний объем денежных средств, которые поступают на счет в течение нескольких месяцев, а также в зависимости от вида услуги. В топовых российских банках лимит овердрафта может колебаться примерно от 50% до 150% от уровня дохода клиента.

У элитных карт Gold и Platinum лимит выше, чем у стандартных. В случае солидного займа овердрафт может быть оформлен как с залоговым имуществом, так и без него. Если речь идет о юридическом лице, то банк может взять в качестве залога ценные бумаги, недвижимость, товарные активы, а также поручительство партнера по бизнесу или третьих лиц.

Залоговый овердрафт, как более надежный, может быть выдан на больший срок. Но в случае небольших сумм с планами расплатиться через месяц, овердрафт для юридических лиц это хорошая возможность получить быстрый займ.

Проценты по овердрафту колеблются от умеренных до довольно высоких — в них включена возможность нецелевого использования средств, а также автоматическое предоставление при необходимости. Иначе говоря, кредит подкупает своей доступностью — примерно так поступают и многие микрофинансовые организации. Но поскольку овердрафт предполагает максимальное быстрое погашение, психологически такой займ ощущается скорее умеренным.

При этом в борьбе за клиентов многие банки готовы даже предложить беспроцентный овердрафт, если вы погасите задолженность в течение одного-двух месяцев. Однако тут есть тонкость, поскольку банк может взять 2-3 процента за обналичивание кредитных средств в банкомате — т.е. снимаете 1000 рублей, получаете на руки 970.

При пересчете 3% в месяц превращаются в 36% годовых. Плюс лишь в том, что поскольку лимит выдачи обычно сравним с месячным доходом, то долгосрочный непогашенный овердрафт встречается нечасто. Пример использования овердрафта, где на 1 июня у клиента есть лимит на 1 млн. рублей:

Что происходит? 11 числа клиент расходует 300 тысяч и лимит овердрафта уменьшается до 700 тысяч рублей. 26 июня тратится еще 100 тысяч и лимит соответственно превращается в 600 тысяч. В отчетном периоде должны быть обязательные поступления и на карту поступает 12 тысяч вместе с процентами за кредит. Лимит таким образом увеличивается на сумму платежа без процентов и становится 612 тысяч, однако при следующей трате в 300 тысяч снижается на эту сумму.

Кстати, зарубежные западные банки заметно более лояльны к клиентам: там часто встречается возможность длительного и регулярного овердрафта без наличия залога и гарантий третьей стороны. Проценты обычно невысоки. Причины понятны: общество в целом богаче, а судебная система слаженнее российской. Т.е. лояльность в отношении клиента компенсируется строгостью закона, если он эту лояльность не оправдывает.

Плюсы и минусы овердрафта и что он дает грамотному пользователю?

Дебетовая карта с овердрафтом имеет свои преимущества и недостатки.

К плюсам относится:

- В любой момент можно получить необходимую сумму и решить вопрос с незапланированной покупкой;

- Проценты выплачиваются по фактическому размеру займа;

- Использовать можно регулярно: погасив долг, снова взять сумму и так по кругу, но строго в пределах лимита.

- Овердрафт для бизнеса – это хорошая возможность ускорить вращение денежных средств, перекрыть оплату долгов и не остаться в важный момент без работы;

- При оформлении не нужно искать поручителя;

- В любой момент можно отключить услугу;

- Отсутствие бумажной волокиты при оформлении;

- Овердрафт проводки в бухучете не требует, ведь это совсем не кредит. Просто по расчетном счету будет «-».

- Банк будет постоянно напоминать в сообщениях об необходимости погашения задолженности, поэтому последний срок ее перекрытия вы не забудете.

Опробовав услугу в действии каждый находит недостатки:

- Договор заключается только на год, потом снова требуется переоформление услуги;

- Высокая ставка;

- Минимальные сроки погашения и сумма в пределах лимита;

- Погашается сумма в полном объеме, а не частями;

- Скрытый платеж при использовании средств, например, за обналичивание фиксированной суммы;

- Читайте условие договора, банки оставляют за собой право изменить процентную ставку и сократить сроки выплат;

- Пользователь может даже не знать, что интернет овердрафт уже подключен, а на счету высвечивается сумма заработной платы, увеличенная в два раза.

- Кредитная ловушка – люди со временем перестают вкладываться в установленные сроки и долг постепенно растет.